こんにちは。林です。

先日、金融庁が「外貨建て保険を比較可能にする共通KPI」を発表し、いくつかの分析結果も提示しています。投資信託については既に共通KPIが始まっていますが、それの外貨建て保険版といえるものです。非常に興味深いですよね。

以下、金融庁が発表した新たな「外貨建て保険の販売会社における比較可能な共通KPI(金融庁)」(長い!w)の資料を元に、FP視点で噛み砕いて説明していきたいと思います。細かい定義とかは元資料を参照してくださいね。

今回新たに導入された共通KPIは以下の2つ。

それぞれ見ていきましょう。

「運用評価別顧客比率」は、基準日に外貨建保険を保有している各顧客について、購入時以降のリターンを算出し、全顧客を100%とした場合のリターン別の顧客分布を示したもの。

と説明されています。なんだかよく分からないと思いますが、ざっくり言えば「どれぐらいのリターンを顧客に提供してるの?」を説明するためのKPIです。例えばこちらのような感じです。

このグラフを見ると、0%以上+10%未満のプラスリターンが得られている顧客は全体の38%、同+10%以上+30%未満は18%、などということが分かります。プラスになっている顧客は全体の60%ですね。

なーんだ、儲かってるじゃん、と思われるかもしれませんが、-30%から-10%とそこそこ損をしている人も1割ぐらいおられます。外貨建て保険の運用は外貨建の債権(海外債権)ですので、債権自体の利回りは株式等に比べて安定しています。にも関わらず、損失が出る可能性があるということです。為替リスクを受けたり、あるいは保険会社や代理店の手数料コストに勝てなくて損失に落ち込んでいる可能性ですね。

今回は保険会社全体の分析ですが、これと例えば各保険会社別に作成することで「保険会社同士の比較」が可能になります。各保険会社が顧客にどれぐらいリターンを提供しているか、という視点が得られるわけですね。例えば先行して分析されている「投資信託版の共通KPI」では、金融機関別の分析結果が提示されていて、各社の特徴が分かって非常に興味深いです。

例えばこちら。

少し前の資料ですが、運用業者、ネット証券会社に絞った比較分析。投資運用業者が運用利益となっている割合が高い(上位を占めている)のが分かります。もちろんこれをもってネット証券がダメだ、と短絡するのはNGですが、一部であれ全体の傾向が掴めるのはありがたいことです。

つまり、外貨建て保険を販売している業者間でもどうような比較が可能になるということです。このあたりは、今後のさらなる分析が期待されます。

ちなみに冒頭の資料には投資信託での同様の共通KPIの結果も掲載されていましたが、運用先が全く異なるので、正直比較してもあまり意味がありません。比較するなら、少なくとも投資先の金融商品をあわせないと、何を比較しているか分からなくなってしまうからです。

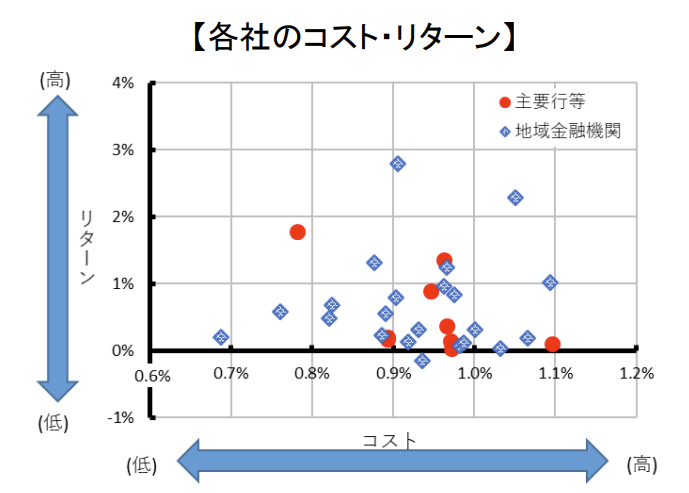

「銘柄別コスト・リターン」とは外貨建て保険の各銘柄について、平均コスト、平均リターンをプロットしたもの。

と説明されています。こちらはコストとリターンの分析ですので、1よりは比較的分かりやすいかなと思います。

例えばこちらが示されていました。

横軸に外貨建て保険の商品コスト、縦軸にリターンを取っています。資料にはコスト・リターン間に明瞭な関係は見られない、と記述されていました。

直感的にはコストが低い方がリターンが高まりそうに思うのですが、要因として考えられるのは

という可能性があります。ただ、じゃぁ長期保有すればいいの?と考えるのはこれも短絡的。そもそもコスト・リターン分析である以上、その他の運用商品、つまり保険ではなく、証券会社等から購入できる「同等の商品」とも比較せねば結論は出せません。

これは、さらにハードルが高い仕事になります。というのも、外貨建て保険の場合、保険機能が付加されているため、そこのコストや商品性が生じます。それを単純に投資先が同じ商品と比較するのはちょっと違うとも言えます。

ただ、それでも比較していくことで顧客メリットになります。外貨建て保険の方が(保障の分)コストがかかるはずですが、それが「見える化」されれば、本当にそのコストが妥当かどうか、判断する手がかりが掴めるからです。

今回の共通KPI導入に関しては、業界からの反発も多いかもしれません。理由として「業務負荷が上がる」というのがいつも使われる定番ですが、それは建前でしょう。内実は、こんな共通KPIで比較されたら商品が売りにくくなるから、ではないでしょうか。

でもそれは本来違うはずです。本来、顧客にとって良い商品であればあるほど、比較されたらその優位性が浮き彫りになりますので、逆に売れやすくなります。が、実態は売りにくくなると感じている関係者が多いということかもしれません。

ということは結局、顧客の利益を考えずに自分たち(保険会社や代理店)の利益を優先的に考えていたということになりはしませんか。そういうところに、今回金融庁はメスを入れてきたと考えればスッキリ納得できますね。

今後、このような動きが加速するのは確実です。なぜなら金融庁の活動は「顧客本位の業務運営に関する原則」に則ってるからです。この原則を今更放棄するはずもなく、今後さらに「顧客本位化」を加速させるのは確実と言えます。今回の共通KPI化は、その中の1歩に過ぎないです。

関係者は戦々恐々としてたり、固唾を飲んで見守ったりしているかもしれませんが、今こそ動き始めればいいと思います。お金を出すのは顧客ですから、結局は顧客本位の金融機関や考えの人しか、生き残れませんので。古びた価値観に恋々とするのはもうやめた方がいいのではないでしょうか。

金融庁が新たに発表した、外貨建保険の販売会社における比較可能な共通KPIについて解説してきました。共通KPIは大きく2つ。

まだ始まったばかりのKPIですが、比較してやすくなることで、顧客本位を実現しようとする金融庁の方針は変わりません。僕たちFPも、このようなKPIを用いて、できるだけ分かりやすく説明していく工夫が必要になっていくでしょう。

保険にしろ投資にしろ、良い商品が、本当に必要な人に届くことを願っています。

FIREブームの原典「お金か人生か」が暴く「現代の病」とは

外貨建て保険に逆風?金融庁が新たな共通KPIを導入。その中身とは!?

【セキュリティ対策】恐怖!アカウントが勝手に作成された!?対処法と心構えについてシェアします

LIFE SHIFT2 から学ぶ、先の見えない時代のFPの役割とは

知識を積み上げる!年末年始に読み込みたい、お勧め厳選3冊!

「配当節税二重取り」の穴が防がれる?令和4年税制改正大綱で判明。さらなる対策とは?

FPも顧客をお金もちにする?「行動経済学入門」カンタンレビュー

70年代に逆戻り?日本はもう先進国とは言いにくい。個人はどう対策すべき?

【勉強家必見】点から面への読書に進化する方法!「鈍器本」独学大全の魅力と、技法のご紹介

【初心者向け】FPにとってのネットメディアの役割を図解で説明

コメントフォーム