こんにちは。林です。

先日、とある方のツイートで教えて頂いたのですが、令和4年の税制改正大綱で金融所得に関する課税方式の見直しが検討されているようです(→令和4年度 税制改正大綱(自民党))

僕は税金の仕組みが(複雑すぎて)苦手なんですが、個人投資家にも大きな影響がありそうなので、再解説してみたいと思います。

基本的にこの記事は後追いで、元ツイや元記事を僕なりにさらに分かりやすくし、意見を追加しただけです。教えていただいた方々には感謝いたします!

ちなみに教えていただいたツイートはこちらです。

エルさんもおけいどんさんも、いつも有益なツイートや記事を発信されています。よかったらフォローされると今後も有益な情報が届くと思います!

お恥ずかしいことに実は僕、知らなかったんですが、

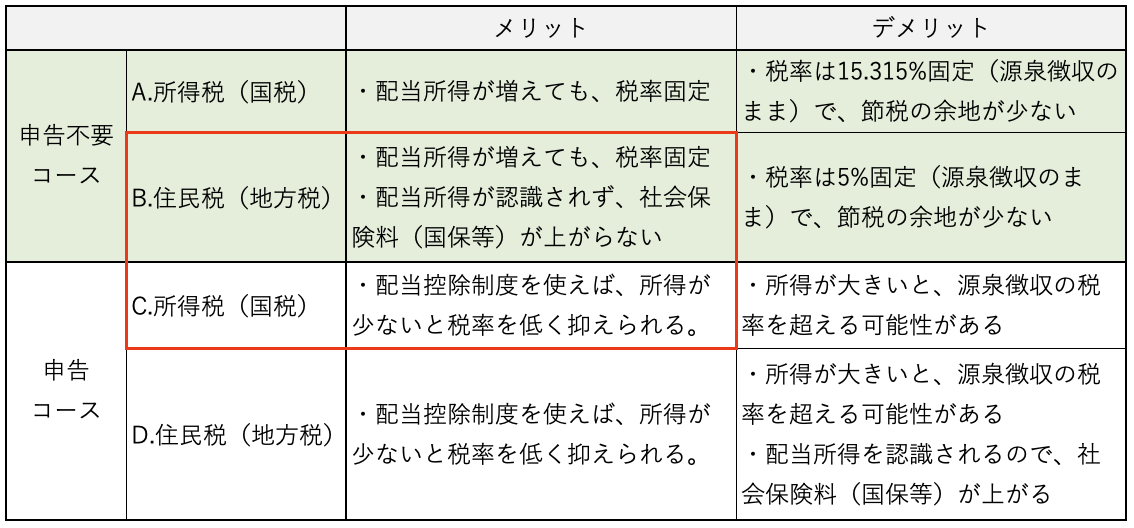

の課税方式って「別々に選択できる」んですね。当たり前のように統一されてるもんやと思ってました(苦笑)。これに関する参考記事を引用しておきます。

実はこれ、法制化されるまでは自治体によって対応がバラバラだったらしく、知らない税理士さんもいたとか…。専門家も知らない情報をすくい上げるなんて、まさにネットの集合知、恐るべしです。

で、所得税と住民税を別々にできるとなにが嬉しいかと言うと

と2重で節税できて美味しいからです。FPであればこの意味は分かると思います。が、税理士さんが知らないとなれば、当然FPも知らない方が多いと思われます。僕自身の理解を深めるためにも、少し図で説明してみますね。

上記の戦略は表の赤枠部分に相当します。注目すべきは、所得税はCの申告コース、住民税はBの申告不要コースという、別々のコースを選択している点。こうすることで、節税面で最適な組み合わせができる、というわけですね。すごくよく考えられた方法だと感心します。

もちろん正確な計算をしないと最終的な損得は分からないので、実際にやる場合はご自身で計算するか税理士に相談して欲しいのですが、こういう手段があるというだけでとても有利ですよね。

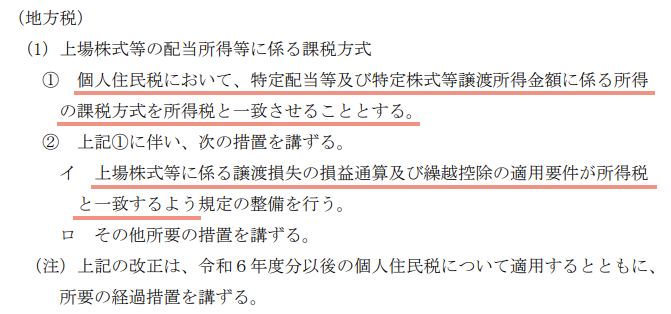

で、投資家さんが今回騒いでいるのは、冒頭の令和4年度 税制改正大綱の91ページ目にあるこちらの記述。

①と②がありますが、インパクトが大きいのが①。

所得税と住民税の課税方式を一致させるということは、上記別々にできたことができなくなるって話。つまり上記の節税二重取りの道が防がれる、ということですね。上記表で言えば、A+Bか、C+Dの組み合わせしかできなくなります。

②は①と併せて、住民税でも損益通算や繰越控除ができるようにする、という意味ですね。これは課税方式が一致してれば従来でもできた気がしますがどうなんでしょう。税に詳しい人、ぜひ教えて下さい(笑)

ここから先は、単なる僕の意見ですので、読み飛ばしてもらっても構いません。

今回の税制改正大綱をみて増税だと騒いでいる向きもあるようですが、むしろいい方向だと僕は思います。なぜなら、課税の公平性を担保するのに所得の捕捉は「基本中の基本」であり、それが一歩進むからです。

所得税と住民税で課税方式が異なるということは、所得税では所得を認識させて、住民税(地方税)では認識させない、ということ。そういうややこしことをやめて統一していきましょう、ということです。

恐らく、金融所得の源泉徴収だろうと所得を捕捉した上で、累進課税が理想なんでしょうね。累進課税なら、高収入者の税率は上がりますから。逆に所得が少ないなら、税負担は軽くなります。これが累進課税のいいところです。

どんな所得であれ、所得は所得です。担税力のある国民であれば、それに見合う税負担は当然必要なことです。年収500万円のサラリーマンと配当収入500万円の人の税・社保負担に大きな違いがあるのは、大多数の国民としては納得しにくいでしょう。

ですので、どのような所得であれ、累進課税(総合課税)にしていくのが恐らくは理想。ただし今はそうなっていない部分も多々あります。金融所得も、配当控除以外はそうなってませんね。

現政権は、金融所得課税の強化を掲げています。今後どのようになっていくのか、注目されます。

将来の仮定の上での議論ですので、どこまで有効かは分かりませんが、おおきな戦略を考える上での参考ぐらいにはなるかと思いますので書いてみます。

税制にはいろんな穴がありますが、上記の通り「公平性の観点」から、徐々に防がれていきます。これは投資でいえば「裁定取引」のようなもので、美味しい面はあるものの、基本的には縮小していくと僕は考えています。特に今はSNSの時代ですので、どんな小さな穴でも不公平だとみなされれば、誰かがそれを見つけて拡散します。

節税は当然やっていいですし、与えられた権利ですので、やるべきだと思います。ただ、抜け穴的な節税に頼った戦略は、脆弱だとも言えます。政府が変わるたびに投資戦略の変更を余儀なくされるのでは、ちょっと困りますよね。

だからといって特効薬もないのですが、お得な税制は変わるもの、という認識を持ち、できるだけ堅牢な戦略を練っていくのがいいと思います。

個人的には、

と考えています。配当を受け取らず、再投資に回すことで課税を繰り延べることができますね。この効果は意外に大きいものだと考えます。課税を先延ばしにすることで、本当に資金が必要になったとき、その時点で最適な課税方式を選択することができます。

僕がETFや高配当株式より、分配金を出さない投資信託を優先している理由の一つがこれです。

令和4年税制改正大綱から、所得税と住民税の課税方式を統一するという記述が見られました。これについて、分かりやすく再解説してみました。課税方式が統一されれば

となります。

後半個人の意見で述べたように、これは氷山の一角で、長期的には金融所得だろうがなんだろうが、捕捉され、課税されていくと個人的には思っています。

とはいえ課税されるのは僕だってやなのはやなので(笑)制度が良い方向に向かうことを願いつつ、個人として節税できるところはどんどんやっていきましょう!

iDeCoやNISAなどの非課税制度の活用が今まで以上に重要になってくるはずです。非課税ならば、そもそもこのような課税の問題は発生しませんからね。それ以上は、課税を繰り延べて、できるだけ先延ばしにすることです!

ちょっと課税の話で難しかったと思いますが(というか僕が難しかったw)、大事なところなので、理解しておくことをお勧めします!

FIREブームの原典「お金か人生か」が暴く「現代の病」とは

外貨建て保険に逆風?金融庁が新たな共通KPIを導入。その中身とは!?

【セキュリティ対策】恐怖!アカウントが勝手に作成された!?対処法と心構えについてシェアします

LIFE SHIFT2 から学ぶ、先の見えない時代のFPの役割とは

知識を積み上げる!年末年始に読み込みたい、お勧め厳選3冊!

「配当節税二重取り」の穴が防がれる?令和4年税制改正大綱で判明。さらなる対策とは?

FPも顧客をお金もちにする?「行動経済学入門」カンタンレビュー

70年代に逆戻り?日本はもう先進国とは言いにくい。個人はどう対策すべき?

【勉強家必見】点から面への読書に進化する方法!「鈍器本」独学大全の魅力と、技法のご紹介

【初心者向け】FPにとってのネットメディアの役割を図解で説明

コメントフォーム