こんにちは。行列FPの林です。

FPの資格試験に見事合格して、FPの資格を活かしてビジネスを始めたい人は多くいると思います。少ない知識の中で初めても失敗してしまう可能性も高いため、できる限り正しい多くの知識を得て有効にビジネスを進めたいものです。

ここでは、FPで起業したときの収入源となる「フィー」と「コミッション」の違いについて学んでいきましょう。

どちらも報酬というような意味で使われる「フィー」と「コミッション」ですが、具体的にはどのように違うのでしょうか。

「フィー」とは、コンサルティングやアドバイスをしたときに顧客からいただく“相談料”のことを指します。FPの場合、法律で定められたガイドラインなどは特にありませんが、ある程度の相場のもと定められるのが一般的です。

「コミッション」とは、保険や証券等の金融商品の販売や仲介等の手数料を指します。商品や契約金額などにより異なることが多く、様々な設定があることが一般的です。

なお、米国では商品を販売しない相談料のみのフィーオンリーの協会があるほどで、フィーとコミッションのビジネスの違いはとても大きいといえるでしょう。

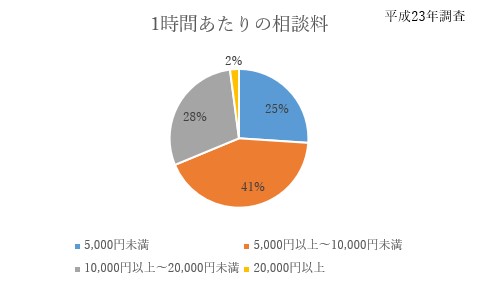

一般的なフィーの相場はどのくらいなのでしょうか。下のグラフで確認してみましょう。

5,000円以上~10,000円未満の割合が最も多く、平均は約6,300円となっています。

実際に相談を受けた場合、ライフプランの作成やコンサルなどで10時間を要したとすると、6万円程度が相談料の相場といえるでしょう。

フィーのメリットは、金融商品の販売に依存することがないため、100%顧客のことを考えて提案やコンサルができることでしょう。顧客本位となりアドバイスできるフィービジネスこそがFPの本来の業務ではないかともいわれているほどです。

また反対に、フィーのデメリットは、相談のため無料と勘違いされてしまうことです。「無料相談」というフレーズも身近にあるため、有料で相談することの「価値」を伝えることが非常に難しく、理解してもらうまでに手間がかかることが難点です。

また、相談料を低く設定してしまうと顧客は獲得しやすくなりますが、売上を伸ばそうとした場合、長時間労働になってしまうこともデメリットとして挙げられます。

では、コミッションの相場は、どの程度なのでしょうか。ですが、商品や年度により非常に様々で、一概にこの価格が相場ですと説明することは難しいです。

例えば、生命保険は販売手数料として、保険料総額の3~8%、初年度の保険料の20~90%(次年度からは漸減)がコミッションの相場になります。また、証券は販売手数料として、残高の1%前後がおおよその目安になります。

なお近年、このコミッションは全体的に低くなる傾向にあります。

では、コミッションのメリットとは一体どのようなものでしょうか。

ひとつは、たとえ1つの契約でも契約金額が増えればコミッションが増える可能性があることです。契約数が増えることに越したことはありませんが、その契約数が変わらなくても契約内容によっては、レバレッジ効果が期待でき収入を増やすことが可能です。

また、金融商品の販売自体が仕組み化されているため、顧客にその価値を伝えやすいことがメリットとして挙げられます。人は知らないことを拒む傾向にあり、この点がクリアしやすいことは大きなメリットといえます。

また、デメリットとして挙げられるのは、契約に関与するためアフターフォローを継続して行わなければならない点です。お客様の状況によって、契約内容を見直す必要があったり、常に顧客に対してサポートしていく必要があります。当たり前ですが、そのためのコミッションである、ということは理解しなければなりません。

また、フィーとは大きく異なり、顧客本位と自己のレバレッジへの期待との間で悩むこともあるでしょう。顧客本位が自己最適とはならないケースは当然あって、判断に悩むことも多いです。これを「利益相反」といいます。

また以前と比べ金融庁の規制強化により、サービスの細分化が生まれ、手数料の自由化が進む中、当然のことかもしれませんが、低い手数料を志向する顧客が増えてきています。

フィービジネスとコミッションの違いがお分かりいただけたと思います。今後、コミッションは様々な規制を受け伸びづらいことが予想されます。そのため、力を入れるのであれば、フィービジネスを加速させることをおすすめします。少なくともコミッション一本でやっていくのはお勧めしません。

このFPの本来業務でもあるといわれるフィービジネスをどのようにして成功に導けばよいのでしょうか。

いくつか方法は考えられますが、まず最初にブログやメルマガを利用して進めていくことをおすすめします。

ホームページでも情報を伝えることはできますが、内容として頻繁に更新することも少なく、また初期投資費用や維持管理費などの費用も多くかかります。費用対効果はあまり期待できません。

その点、ブログやメルマガは、手軽に始めることができ、「日々の情報発信」がメインのため、その日に伝えたいことを鮮度良く情報提供することができます。

残念ながらFPという職業は一般的にはあまり知られてなく、「なんとなく聞いたことあるけど具体的に何をする仕事なの?」という人は少なくありません。

そのため、時事の話題に触れながらFPという職業を定期的に説明したり、幅広いFPの知識を毎日楽しく伝えることができれば、自分の仕事に繋がってくる可能性も高くなるでしょう。

また、ブログは読者からブログを見に来てもらって情報を提供する受け身の状態ですが、メルマガは直接、読者に情報を提供することができるため、伝えたい情報を自分から届けることができます。

このように、ブログとメルマガの特性を生かして信頼関係を築きながら、フィービジネスを加速させていきましょう。

フィービジネスとコミッションのそれぞれのメリット・デメリット、また、FPが進むべき道がお分かりいただけたと思います。

今後は、フィー中心のビジネスになっていきますが、あまり相場の金額に縛られ過ぎずに、自分の考えを入れて価格設定するのも良いでしょう。トライアンドエラーを繰り返し、あなたの状況に合わせた正解を発見してもいいですし、先行するFPに教えてもらってビジネスを加速するのもいいでしょう。

そして、“FPへ相談する価値”を自らの発信で伝え、さらに立派なFPを目指してください!

FIREブームの原典「お金か人生か」が暴く「現代の病」とは

外貨建て保険に逆風?金融庁が新たな共通KPIを導入。その中身とは!?

【セキュリティ対策】恐怖!アカウントが勝手に作成された!?対処法と心構えについてシェアします

LIFE SHIFT2 から学ぶ、先の見えない時代のFPの役割とは

知識を積み上げる!年末年始に読み込みたい、お勧め厳選3冊!

「配当節税二重取り」の穴が防がれる?令和4年税制改正大綱で判明。さらなる対策とは?

FPも顧客をお金もちにする?「行動経済学入門」カンタンレビュー

70年代に逆戻り?日本はもう先進国とは言いにくい。個人はどう対策すべき?

【勉強家必見】点から面への読書に進化する方法!「鈍器本」独学大全の魅力と、技法のご紹介

【初心者向け】FPにとってのネットメディアの役割を図解で説明

コメントフォーム