フィンテック、ロボアドバイザー等に代表される

金融におけるAI(人工知能)技術。

これらの技術が、金融業界において

人を駆逐すると言われています。

では、金融業界と深い関わりのあるFPは

今後どうやって生き残っていくべきなのか?

一緒に検討していきましょう。

AI(人工知能)といっても色々あると思いますが、

ここで言うAIというのはFPが提供しているような

専門知識をベースとするアドバイスを人間の代わりに

行うようなサービスを指します。

ちなみに僕も前職が研究職で「画像認識」という

AIに近い仕事をしてました。

ですので、AIについて読めば内容は理解できます。

金融におけるAIの例で一番分かりやすいのは、

ロボアドバイザーと言われるようなサービスですね。

FPの主たる業務は相談業、すなわちアドバイザーですが

ロボアドバイザーという言葉のイメージから、

その地位が脅かされると考えているFPさんも

多いかもしれません。

もちろんそういう面もあろうかと思いますが

僕はそこまで悲観しているわけではなく

むしろロボアドバイザーと共存共栄していくことすら

可能だと考えています。

それは一体どういうことなんでしょうか。

まず最初に大事なことを伝えないといけないのですが、

FPの役割というのは、情報提供ではないです。

「え!?」

と思われたかもしれませんが、これは事実。

「いやいや、実際にブログ記事とかセミナーとかで、

情報提供してるけど!?」

とおっしゃるかもしれませんね。

確かにそれはおっしゃる通りなんですが

それって、情報提供そのものは

FPじゃなくても出来ませんか?

例えば毎日大量の情報を提供している

新聞記者は、FPでなければできないでしょうか。

違いますよね。

もちろんあなたが、新聞、雑誌、テレビなどの

「情報提供企業」を目指したいというのであれば

それはそれで全く構わないことです。

でもそれはFPじゃなきゃ出来ない事ではありません。

じゃぁなんでFPは情報提供してるのかというと、

「FPの存在を知ってもらうための広報活動の一つ」

と考えると分かりやすいです。

要は、集客活動なんですね。

稀に情報提供だけで食べて行けるFPさんもおられるようですが、

(ジャーナリストFP、コラムニストFPなど)

大半のFPにとってそれは難しいと思います。

だからFPの情報提供の主たる目的は

集客活動だし、それでOKです。

もし、FPの役割が情報提供だと考えているなら、

将来それを代行するAIや、他の業種と

戦わないといけません。

そういう意味でも、「情報提供を本業とする」

という立ち位置は、あまりお勧めしませんね。

ということで、よっぽど特殊なFPでない限り

あくまでも集客活動の一環と考えるのがいいと思います。

では一体何がFPの役割なんでしょうか。

まず第一に、FPの役割として大事になってくるのは

「リーダー」としての存在でしょう。

端的に言えば、顧客を成功に導く

先導者としての立ち位置です。

リーダーですので当然、言っていることは

その人自身で体現していかないといけないです。

「これがお勧め」

「こうしたら成功する」

というのは、口ではいくらでも言えます。

多分、それなりの回答をするだけなら

AIでも出来ることでしょう。

でもそれを言っている人が

ちゃんと言っているとおりの結果を

出しているかどうか。

ここでさらに重要な視点があるのですが、

リーダーシップというのは専門知識というより

むしろ「行動力」にかかっています。

いくら正しいこと、いいことを言っていたとしても

「言うだけ番長」には誰も

ついていく気がしないですよね。

逆に、言い方は少々粗くても

ガンガン行動して結果を出している人には

皆、惹かれるわけです。

分かりやすい例で考えてみましょう。

「ダイエット」なんかが分かりやすいでしょうか。

例えば、

「毎日筋トレしましょう」

「糖質は控えましょう」

というのはAIでも出来ます。

でも、実際やるのは辛くてしんどいですよね。

AIに言われたところで、

「お前筋トレのきの字もやってないのに、俺のこの辛い気持ちが分かるんかい!」

って思うと思います(笑)。

でもこれが、きちんとダイエット出来ている

スタイル抜群のお兄さん、お姉さんに言われたらどうでしょう。

「頑張ったら、自分もあんな感じになれるかもしれない!」

と思って辛い筋トレでも頑張れるんじゃないでしょうか。

FPも同じ事です。

「お金を貯めましょう」

「節約しましょう」

「コツコツ積立投資しましょう」

などというのは、AIでもFPでも言うだけなら誰でも出来ます。

もちろん、もっと専門的なアドバイスでも同じことです。

でも、実際に出来ている人に言われるのと

言うだけ番長のAIやFPに言われるのとでは

そのインパクトは天と地ほどの差があるでしょう。

そこに「人」としての価値があるわけです。

だから今後は、自分で行動し、

結果を積み上げているFPだけが残ります。

口だけFPは、AIに駆逐されていくでしょうけど

それは仕方がありません。

AIを怖がっている人は、

もしかしたら自分が口だけだということに気づいていて

自分(の行動できなさ)に怖がっているだけなのかもしれません。

ご安心ください。

それなら話は簡単なことで、

行動すればいいだけです。

きちんと行動すれば結果は付いてきますから

何の心配も要りません。

節約という行動をして、お金が残りませんか?

積立投資という行動をして、拠出額が増えませんか?

最初から大きな結果を求める必要はありません。

千里の道も一歩からというように、

大きな結果も小さな結果の積み重ねに過ぎません。

逆にそんな簡単な問題すら解決できないなら、

それはAIやFP以前の問題でしょう。

もう一つ大事な役割は

「顧客の感情に寄り添い、サポートする」

ということです。

「人の感情に寄り添う」というのは

いくらAIが発達しても、なかなか

難しいのではないでしょうか。

例えば僕の業務の例でいえば、

「ヒアリング」というのがあります。

ライフプランを作っていくのに

必要な情報をお聞きするのですが

このヒアリングには相当気を使います。

相手の声がこわばっていて緊張しているなと感じたら

雑談を多めに入れて緊張をほぐしたり、

なんとなくぼかしたような回答ばかりしていたら

「なにか隠しているのではないか?」

「本人でも気づいていないことがあるのではないか?」

と考えて敢えて鋭い質問を入れたりします。

そうした緩急を交えたヒアリングをかけることで、

「本当に大事な情報」を聞き出すことが出来て

ライフプランの質や信頼性を格段に向上することができます。

お客さんからみても

「ここまで徹底的にヒアリングされたライフプランだったら

信頼できるに違いない」

と思うので、その後真剣に受け取ってもらえますし

実際の改善行動にもつながりやすいという効果があります。

単にデータを入力して

ライフプラン「らしき」ものを作ればいいというのは

完全に間違っています。

ここまでやろうと思うと、なかなかAIだけでは

難しい面があろうかと思います。

技術が向上すればある程度できるのかもしれませんが、

少なくとも現状の技術ではまだ難しいでしょう。

逆に言えば、人間のくせに

機械的な対応しかしないような人は、

それこそAIに駆逐されていくでしょうね…。

(大変残念ですが、たまにそういう人もいますね)

これは、人間同士のコミュニケーションを

たくさん経験した人が有利になっていくと思います。

ということは、経験豊かな「シニアFP」や

コミュニケーション能力の高い「女性FP」が

今後活躍する場面も多そうです。

リーダシップにしろ、顧客の感情に寄り添うにせよ、

人間力を磨いていくような、

FPはそんな職業になっていくんじゃないかと

僕は考えています。

こうした流れから恐らく、理屈だけのFPは

ちょっと苦戦を強いられるようになるはずです。

理屈というのは、計算機が

一番得意とするところですからね。

では人間はなにをやるべきかですが、

キーワードの一つとして「哲学」というのが

あろうかと思います。

哲学はロジックと精神を高度に融合させる学問領域で、

こうした活動はまだ人間にしかできません。

ただ、これを体現するのはなかなか骨が折れますので

継続的に学び、実践していく他はありません。

難しい分野は僕も苦手ですが、

以前、良い学びになるかなと思い

「禅」を学びに(?)行ったこともあります。

展示会だったので偉そうに

学びと言うほどのことはないですが、

楽しみながらそのあたりも深めていければ

より懐の深いFPになれるかもしれません。

少し余談ですが、

サラリーマンFPは今後、少々辛いかもしれません。

組織の中に居るとどうしても組織のルールが優先になります。

となると、自分が主体的にリーダーシップを発揮しようにも

出来なかったり、出来ても中途半端になってしまうかもしれませんし

顧客の気持ちを優先したくても「自社利益」を優先するような風土では

結局、上辺だけの対応になってしまうかもしれません。

(そしてそれは顧客に伝わってしまいます)

結局、組織のルールの範囲内で専門知識等の

スキルを発揮していくことになるわけですが、

そうした「分業体制」の歯車の一つがAIなわけで、

AIと同じ立ち位置に居たらいずれ駆逐されるのは

まぁ当然の成り行きでしょう。

組織自体がリーダシップを発揮出来ていたり、

顧客ファーストの姿勢を貫いているような所であれば

逆に非常に良い成果が残せるかもしれませんね。

そういうところはAIとか全く怖くないはずです。

むしろAIの良いところと、

AIが発揮できない能力(人間力)を組み合わせて

素晴らしいサービスを提供できる可能性もあります。

どうせ組織でやるなら、できればそういう理想を

目指したいものです。

AIがスゴイ、ロボアドバイザーがスゴイ、

という論調が進むと、なにかAIが「神」がかっているように

思えてきますよね。

FPがいついかなる時も忘れてはいけない視点、

それは「客観視」です。

AIというのはあくまでも人間が使う「道具」に過ぎません。

さも、AIが世の中を支配するような論調もありますが、

それはあまりにも視点が小さすぎます。

そもそもAIが道具である以上、それを「仕掛ける人」が

居ます。

仕掛ける人には必ず(金銭的な)メリットがあってやるわけですが

そのメリットが顧客サイドのメリットとも限りません。

つまり、AIが間に入ったとしても、相変わらず

利益相反の問題は残るわけです。

分かりやすくいえば、AIを使って

手数料の高い金融商品に誘導するように

「味付け」することも可能なわけです。

その証拠に、AIだから、無料で相談できるよ!

と(いつものように)集客しておいて、

その後自社の金融商品に誘導するのは

日常的に行われていることです。

それが違法だということではないですが

少なくとも顧客から見てAI万歳ではないよね、ということ。

ロボに感情はありませんし、

当然、顧客サイドの判断なんてのもありません。

結局、それをビジネスとして使う側がどう考えているか?

という問題がAIとは関係なく残るわけで、そういう意味でも

現行の金融機関に課題が残っています。

金融業界はこの二つの意味で、

真剣に生き残り策を考えていく必要が

あるように思います。

要は、真にお客の役に立つサービスじゃなければ、

生き残れないよねという、至極当たり前の話。

もう一つ余談としては、

サービスが顧客サイドかどうかは

「お金の流れ」を追えば分かる話です。

FPとしては、そういう役割も

期待されているのではないでしょうか。

お金のプロたるFPが真っ先に指摘すべきことであり

金融庁にFD、FDといって指摘されてる場合じゃないです(苦笑)。

AI技術もまだまだ発展途上ですし、

今後どのようなサービスが出てくるのか、

予想の範疇を超えません。

ですので、上で言ったことがそのまま未来にも通用するかどうか、

保証出来るようなことではないです。

でも僕が今までFP業務で経験してきた中で

見えてきたことでもあり、ある程度は

間違いない本質でもあると思います。

実際問題として、AI云々はともかく、

「行動できないFP」

や、

「顧客の感情を無視するFP」

「哲学もへったくれもないFP」

が今後生き残れるとは到底思えませんから

少なくともこれらに関しては継続的に経験を積み、

鍛えていく必要があるように思います。

もちろん、僕もまだまだ伸ばせる部分があります。

一緒に頑張っていきましょう。

FIREブームの原典「お金か人生か」が暴く「現代の病」とは

外貨建て保険に逆風?金融庁が新たな共通KPIを導入。その中身とは!?

【セキュリティ対策】恐怖!アカウントが勝手に作成された!?対処法と心構えについてシェアします

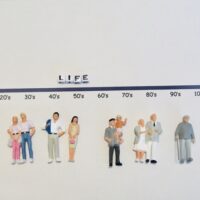

LIFE SHIFT2 から学ぶ、先の見えない時代のFPの役割とは

知識を積み上げる!年末年始に読み込みたい、お勧め厳選3冊!

「配当節税二重取り」の穴が防がれる?令和4年税制改正大綱で判明。さらなる対策とは?

FPも顧客をお金もちにする?「行動経済学入門」カンタンレビュー

70年代に逆戻り?日本はもう先進国とは言いにくい。個人はどう対策すべき?

【勉強家必見】点から面への読書に進化する方法!「鈍器本」独学大全の魅力と、技法のご紹介

【初心者向け】FPにとってのネットメディアの役割を図解で説明

コメントフォーム