こんにちは。行列FPの林です。

社員の副業を許可する会社が増えてきたことで、副業を行うサラリーマンが増えてきています。

どんな副業を行うかを考えるのはもちろん大事ですが、もう一つきちんと考えないといけないこと、それは税金です。副業で得た所得にも当然税金がかかるので、あらかじめ知識として持っておくようにしましょう。

この記事では、副業収入の確定申告と、その副業収入が雑所得であった場合に知っておかなければならない雑所得の税制改正について説明していきます。

この記事のポイント

・副業報酬は給与または雑所得となることが多い

・雑所得の確定申告のルールが2022年から3段階になる

・前々年の雑所得額によって段階が決まる。例えば2022年の確定申告は、2020年の雑所得額で決まる

副業で収入を得た場合、確定申告が必要かどうかは仕事の種類とその金額によって異なります。

例えば、仕事帰りにコンビニなどでパート・アルバイトとして働いた場合は、給与所得となり、確定申告が必要な条件である2つ以上の会社から給与を得ていることに該当するので確定申告が必要です。こちらは金額に関わらず確定申告が必要になります。

次に、アフィリエイト、転売、YouTuber、ウーバーイーツの宅配など、給与のように時給が発生するのではなく、報酬として受け取る所得は雑所得に含まれます。

副業にて雑所得を得る場合、確定申告が必要なのは年間で20万円以上の所得を得た場合であり、それを下回る場合には確定申告を行う必要はありません。

なお、この20万円という基準は、受け取った報酬が20万円以上になったかどうかではなく、受け取った報酬からかかった経費を差し引いた金額が20万円以上になるかどうかで決まります。

例えば、転売を行う場合、最初に商品を仕入れる必要があります。1万円で仕入れたものを2万円で売ることができた場合、雑所得は差額の1万円となります。

ちなみに、雑所得に該当する上記の仕事でも、事業として行った場合には事業所得として確定申告を行うことができます。

事業所得の場合、青色申告を行えば、青色申告特別控除を受けられるので、課税所得を抑えることができます。事業所得として確定申告を行いたいのであれば、開業届の提出を行っておきましょう。

開業届の申請手続きが面倒であるとか、副業を事業として継続的に行っていく気持ちがないのであれば、雑所得として確定申告を行えば良いでしょう。

雑所得は上記でも説明した通り、1年間に受け取った全ての報酬から経費を差し引いたものになります。

会社員の場合、会社が源泉徴収を行うため、確定申告をしなくても良いのですが、副業で収入を得た場合には確定申告をする必要性が出てきます。

1年間で得た副業による雑所得が20万円以上になる場合にはその翌年に確定申告を行わなければなりません。

これまでは雑所得の場合、収支内訳書を確定申告書に添付する必要がなく、また、業務に関わる入出金記録や領収書などを保存しておく必要はありませんでした。これが税制改正により、2022年分雑所得の確定申告からルールが変わります。

2022年分の確定申告であれば今はまだ関係ないと判断されがちですが、これらのルールは雑所得額により異なり、また、その金額は前々年分つまり2020年の雑所得額により決まるのです。

このことは財務省の「令和2年度税制改正の大綱」に記載されています。

(6)雑所得を生ずべき業務に係る所得の金額の計算や確定申告について、次の見直しを行う。

① その年の前々年分の雑所得を生ずべき業務に係る収入金額が300万円以下である個人は、その年分の当該業務に係る雑所得の金額の計算上総収入金額及び必要経費に算入すべき金額を当該業務につきその年において収入した金額及び支出した費用の額とすることができる特例(いわゆる「現金主義による所得計算の特例」)の適用ができることとする。

② その年の前々年分の雑所得を生ずべき業務に係る収入金額が300万円を超える個人は、現金預金取引等関係書類を起算日から5年間、その者の住所地又は居所地に保存しなければならないこととする。③ その年の前々年分の雑所得を生ずべき業務に係る収入金額が1,000万円を超える個人が確定申告書を提出する場合には、当該業務に係るその年中の総収入金額及び必要経費の内容を記載した書類を当該確定申告書に添付しなければならないこととする。

(注1)上記の「現金預金取引等関係書類」とは、その業務に係る取引に関して相手方から受け取った書類及び自己の作成した書類のうち、現金の収受若しくは払出し又は預貯金の預入若しくは引出しに際して作成されたものをいう。

(注2)上記の「起算日」とは、現金預金取引等関係書類の作成又は受領の日の属する年の翌年3月15日の翌日をいう。

(注3)上記の改正は、令和4年分以後の所得税について適用する。

引用元「令和2年度税制改正の大綱(1/9) | 財務省」

(2020年8月2日アクセス)

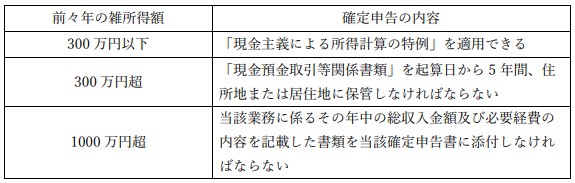

これを表にまとめるとこのようになります。

上記の説明で理解できるのであれば問題ありませんが、少々難解な言葉で説明されているので、もう少し具体的に説明していきます。

雑所得額が300万円以下の場合は「現金主義による所得計算の特例」を受けることができます。

確定申告では、入金されていなくても商品を引き渡した時点で売り上げとして計上する必要があります。これを入金された時点に変更できる特例を「現金主義による所得計算の特例」と言います。

これにより受け取っていない金額について、課税されることがなく、直近に支払う税金を抑えることができるのです。

雑所得額が300万円を超える場合は「現金預金取引等関係書類」を作成または受け取ってから5年間、住所地や居住地に保管する必要があります。

「現金預金取引等関係書類」というのは、業務に関わる入出金記録や領収書など、取引に使われた金額を正しいと証明するための書類です。

経費の計上に必要になりますので、領収書などは忘れずに受け取るよう注意しましょう。

雑所得額が1000万円を超える場合には、確定申告書類に雑所得の全収入と必要経費をまとめた書類を添付する必要があります。

1年分をまとめて記録しようとすると大変なので、売り上げの記録をシステム化する、経費計上を細かく行うなど、少しでも楽に、そして正確に記帳できるよう工夫しましょう。

会社員が副業で得られる所得の区分は、パート・アルバイトを除くと、ほとんどが雑所得となります。

副業で得た雑所得額が20万円以上になると翌年に確定申告を行う必要があります。ちなみに雑所得額というのは売上額ではなく、売上から経費を差し引いたものになります。

この雑所得の確定申告が税制改正により、2022年分の雑所得を申告する際、その前々年の雑所得額によって必要書類などが変わることに注意が必要です。

300万円以下の場合は「現金主義による所得計算の特例」を受けることができ、300万円超の場合は「現金預金取引等関係書類」を5年間保管する必要があり、1000万円超の場合は「総収入金額及び必要経費の内容を記載した書類」を確定申告で提出する必要があります。

これからの時代、副業がますます広がっていくと思いますが、収入が発生すれば必ず税金がつきまといます。サラリーマンは源泉徴収なので税の意識が低い、もしくは無い方が大半ですので、意識的に税の知識をつけていきたいですね。

FIREブームの原典「お金か人生か」が暴く「現代の病」とは

外貨建て保険に逆風?金融庁が新たな共通KPIを導入。その中身とは!?

【セキュリティ対策】恐怖!アカウントが勝手に作成された!?対処法と心構えについてシェアします

LIFE SHIFT2 から学ぶ、先の見えない時代のFPの役割とは

知識を積み上げる!年末年始に読み込みたい、お勧め厳選3冊!

「配当節税二重取り」の穴が防がれる?令和4年税制改正大綱で判明。さらなる対策とは?

FPも顧客をお金もちにする?「行動経済学入門」カンタンレビュー

70年代に逆戻り?日本はもう先進国とは言いにくい。個人はどう対策すべき?

【勉強家必見】点から面への読書に進化する方法!「鈍器本」独学大全の魅力と、技法のご紹介

【初心者向け】FPにとってのネットメディアの役割を図解で説明

コメントフォーム