こんにちは。行列FPの林です。

先日6月20日開催された金融庁主催のオンラインシンポジウムに参加しました。オンラインなので、自宅からの参加でしたが、これがなかなか良かったです。

FPにとっても興味深い話がありましたので、シェアしておきますね。

「金融経済教育と資産形成の未来」と題したシンポジウムでしたが、サブタイトルが「新型コロナウイルスの影響を踏まえて」とあり、実際にオンラインで開催されました。

この手のシンポジウムは東京開催がメインで、だいたい地方はのけものか、泣く泣く高い交通費を払って参加するのが常なのですが、オンラインということもあって今回は気軽に参加できました!

今どき参勤交代でもあるまいし、税金は首都圏も地方も同じだろうから、今後は全国民の税金を投入した公的な催しはオンラインでの開催を基本にして欲しいなと思った次第です。容易にアクセスできる権利ぐらい、地方の人間にもあっていいはず。

さて横道はこれぐらいにして、話の内容から3点ほど、ピックアップしてみました。

以下それぞれ見ていきますね。

本シンポジウム開催に先立ち、6月19日に金融庁から「資産運用業行動化プログレスレポート2020」というレポートが公開されています。

このレポート、興味深いのでぜひ目を通しておいて頂きたいのですが、パッシブ運用が伸びているよ、日本は海外と比較して全然負けてるよ、という主旨のことが書かれています。レポートの概要から抜粋すると

金融行政の目標である企業・経済の持続的な成長と安定的な資産形成等による国民の厚生の増大を目指していくにあたっては、インベストメント・チェーンの各参加者が求められる役割を果たし、企業価値の向上と収益の果実を家計にもたらすという資金の好循環を実現することが重要である。

各参加者の中でも、資産運用会社の役割は極めて重要である。一方、従来、日本の家計金融資産の運用において中心的な役割を果たしてきた国内大手資産運用会社の多くは、グループ内の親会社や販売会社に商品を提供する子会社として設立された。その経緯等もあり、顧客の利益よりも、販売手数料を稼ぎやすい商品を短期間に多数提供することによる目先のグループ収益への貢献が優先されたとの指摘がある。…

「資産運用業行動化プログレスレポート2020」(金融庁)の「はじめに」より抜粋

とあります。

この部分にすでに結論が集約されているようにも思いますが、自グループ優先のファンド組成、販売戦略となってないか。ひいては顧客本位を毀損していないか。というのが金融庁の課題意識なのです。イチFPとしても、これはウンウン、そうだねと、共感するところです。

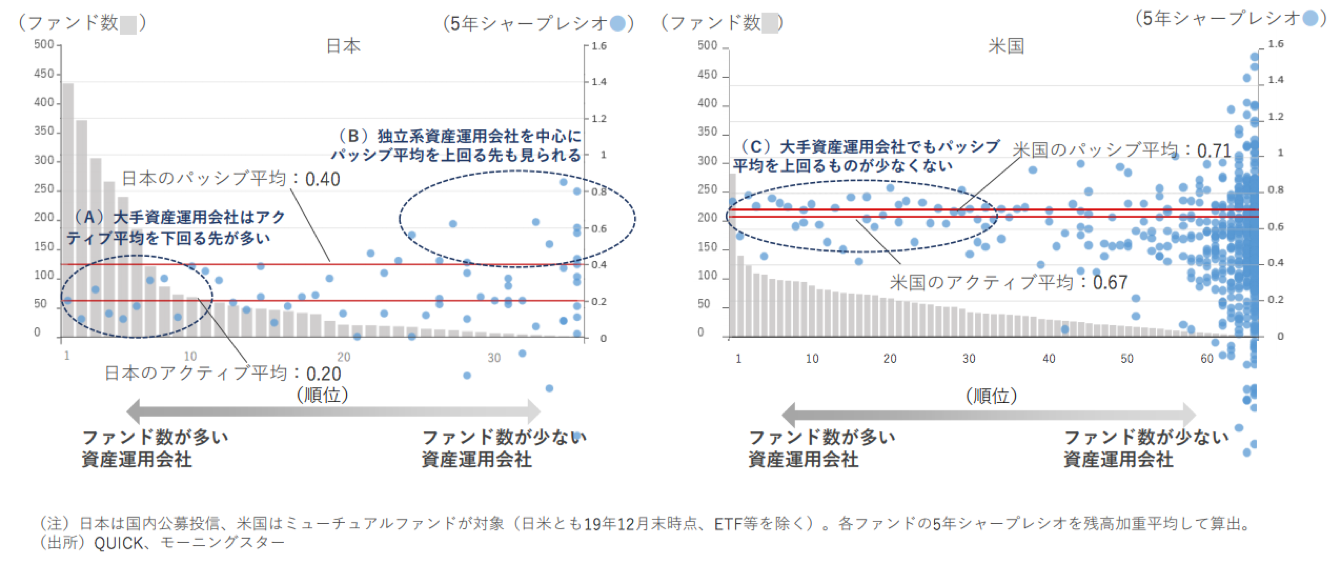

これに関して、興味深い図を一つ、レポートから引用しておきます。

左が日本、右が米国の投信(ファンド)のパフォーマンスを分析したグラフです。縦軸の左がファンド数で、棒グラフで示されています。左からファンド数が多い運用会社順に並んでいます。それぞれの運用会社の投信パフォーマンスを評価する指標として「5年シャープレシオ」(縦軸の右)を採用し、図では青丸で示してあります。

図中赤の水平線は、パッシブ投信のシャープレシオ平均、アクティブ投信のシャープレシオを示しています。これらの赤線よりも青丸が上にあるか下にあるかで、全体的な傾向を捉えようというのがこのグラフの狙い。

さて、総じてファンド数が少ない運用会社(グラフの右寄り)の方が、パフォーマンスが高い傾向があるようです。ファンド数が10を切るような、もっといえば1つとか2つしかファンドを持たない運用会社の方が、パッシブ平均を上回る好成績を収めるところがあります。

その一方で、ファンド数が多い運用会社(グラフの左寄り)では、パフォーマンスが振るいません。日本では、ファンド数が多い全ての運用会社で、パッシブ平均を下回る結果となっています。

米国でも似たような傾向はあるものの、ファンド数が多くともパッシブを上回るところもあり、なかなか健闘していると言えるでしょう。

どうしてこのような違いが生じるかというと、理由の一つが「ファンドの規模」だそうです。レポートではこれら規模の小さい投信を「少額投信」と表現しています。

資産運用は当然「規模の経済」が働きますから、小さいよりも大きいほうが効率がよくなります。しかしながら日本の運用会社はグループ系列の事が多く、その場合、グループの販売チャネルでしか販売しないことが多いと。

結果、資産規模が大きくならず、コスト倒れしてしまう…

なんだか具体的なファンド名すら目に浮かぶ気ようですが(笑)、販売手数料収入を重視してきた日本の慣習がこの結果を招いているといえるのではないでしょうか。

つまり、販売手数料を他社に稼がせるぐらいなら自分のところで全部売る(いわゆる専売)よ、という姿勢が見え隠れしていますね。また、パフォーマンスが悪くとも次から次へと新たなファンドを組成すれば、目新しさで顧客はどんどん買ってくれるだろう、という腹黒さも見え隠れしています。

そこに顧客本位の思考、すなわち「顧客の資産を増やしてなんぼ」という発想は残念ながら置き去りにされているように見えます。

資本主義だから仕方がないという言い訳はできません。日本以上に徹底した資本主義である米国では、日本よりパフォーマンスが良いわけですから。日本は資本主義ではなく、顧客置き去り主義、とでもいいましょうか。

レポートではこれらの課題を解決するための今後の方向性も示されているので、ぜひご一読ください。

顧客不在では、業界全体で健全な発展は望めません。僕も、個人顧客へのアドバイス、コンサルティングを通じて、微力ながら発展に寄与していきたいと思います。

続いて、シンポジウムでは今後のアドバイザーの動向についても触れられていました。

米国のForm SCRや欧州のPRIIPs KIDといった例が紹介されていましたが、このように欧米ではアドバイザーや投信組成会社に対する説明責任への規制が、日本に先行して進んでいるようですね。

日本ではこうした規制はまだまだ緩いと言えます。しかしながら、世界の流れを踏襲するのが日本ですから、いずれはこうした規制が日本にもやってくるでしょう。

僕が何年も前から「フィーを頂いて顧客本位のアドバイザーになったほうがいいよ」と言っているのは、こうした背景があるからです。規制が強化されてから考えればいいや、とたかを括っているかも知れませんが、アドバイザーというのは短期間で付け焼き刃的にこなせるようなチョロい仕事ではありません。

まして、顧客の信頼を勝ち取るという意味では、長い時間をかけて取り組むべきだということは言うまでもないでしょう。今までゴリゴリに高い保険を売りつけていたのに、規制が入ったからといって、突然手のひらを返したように「あなたの味方です」と言うような人を、誰が信用するんですか。

結局、これからはアドバイザー自身の「本性」が問われていくと思いますよ。

日本FP協会の伊藤宏一氏の話ですが

投資というのはファイナンシャル・プランニングの一環として検討すべきもの

日本FP協会の伊藤宏一氏

とおっしゃってました。耳で聞いた話を書いてますので細かいところは間違っているかもしれませんが、主旨はこのとおりです。よくぞ言ってくれました。

これはFPとして、やはり強調しておきたいところですね。

ともすれば投資が手段ではなく目的のように錯覚されがちですが、そもそもなんで投資するのか?もっと手前に、なんでお金が必要なのか?という点をしっかりと見つめておく必要があります。

もちろん変な目的志向はよくないですが、きちんとライフプランを作成し、本人が人生を見つめた上での目的であればそれは本物でしょう。

そうした土台があって、初めて投資という行為が意味をもちますし、自分自身が何をやっているかの意味を理解できるようになります。

意味が理解できなければ、少しつまずいただけでやめてしまいますから、投資を成功させるためにも、ここはとっても重要な部分なのです。はい。

でもたぶんほとんどの人が気づいてないんだろうなぁ。

米国では、金融商品を購入する前段階で、有償でCFPがアドバイスするサービスが人気を博しているそうです。

確かに、これがきちんと仕組みになれば、CFPにとっても仕事になって美味しいし、顧客にとってもちゃんとしたアドバイスが得られるのでWIN-WINかなと思いますね(相談料もらってますから、中立なアドバイスが期待できます)。

詳細は分かりませんが、日本でも流行るといいなと思います。

最後は、新学習指導要領について。

これは僕の専門外なので詳しくは分からないのですが、簡単に言えば、新しい学習指導要領で、義務教育と高校で、金融経済教育が盛り込まれたよ、ということに関連する話。これは成人年齢が18歳に引き下げられた、というのも影響しているようです。

話としては、もちろん大歓迎です。これだけ人生100年とか、老後資金が2000万足りないよとか、iDeCoとかNISAとかの非課税制度で資産形成の後押しをするよといいながら、初等教育でお金の話はしませんなどというのはあまりにも片手落ちだったので。むしろ遅きに失した感すらあります。

まぁ僕の個人的な感想はどうでもいいとして、例えば高校家庭科では

とあるので、これらについての教育が2022年から、始まります(はず)。

はず、と書いたのは、現場の先生が金融経済をどう教えたらいいのか、戸惑っているからです。現場が動けなければ絵に描いた餅になるのは当然ですので、現場のサポート、フォローが大事になってくるのかなと。

例えばFPが教師の金融教育のサポートをする、教育の教育をする、というのは十分考えられる施策です。おそらくはこれやらないと、現場任せだけだとにっちもさっちもいかないと思う。

ということでFPも活躍の場がありそうだよと。ただし、(当面)出番は少ないと思います。

1点、気になる指摘があったのが、「金融経済教育って、つまらん」という意見が結構ある、とのこと。まぁ確かにね。リスクの話とかされても若い人は(大人でも?)よう分からんと思うし。実感沸かないから。

なので、いかに分かりやすく、楽しく伝えていくかというのもこれから重要になってくるんじゃないかな、ということでした。

ということで、金融庁のオンラインシンポジウムで僕が気になったこと、興味深かったことをピックアップしてみました。

ですね。特にFPで副業や独立など、仕事をしようとしている人は、アドバイザーの動向には注意しておいてくださいね。

一般向けかと思いきや、結構内容が深くてFPにも学びが多かったです。ぜひ参考にしてください!

FIREブームの原典「お金か人生か」が暴く「現代の病」とは

外貨建て保険に逆風?金融庁が新たな共通KPIを導入。その中身とは!?

【セキュリティ対策】恐怖!アカウントが勝手に作成された!?対処法と心構えについてシェアします

LIFE SHIFT2 から学ぶ、先の見えない時代のFPの役割とは

知識を積み上げる!年末年始に読み込みたい、お勧め厳選3冊!

「配当節税二重取り」の穴が防がれる?令和4年税制改正大綱で判明。さらなる対策とは?

FPも顧客をお金もちにする?「行動経済学入門」カンタンレビュー

70年代に逆戻り?日本はもう先進国とは言いにくい。個人はどう対策すべき?

【勉強家必見】点から面への読書に進化する方法!「鈍器本」独学大全の魅力と、技法のご紹介

【初心者向け】FPにとってのネットメディアの役割を図解で説明

コメントフォーム