こんにちは。行列FPの林です。

FIRE(経済的自立と早期退職)という言葉を耳にすることが増えてきました。中身を知れば、これがFPにとってのビジネスチャンスだと理解することができます。

では具体的に、どのような顧客に、どのようにアドバイスや支援をしていくべきなのでしょうか。FPにとって必要なポイントをまとめてみました。

この記事は

という読者を想定しています。

既にFIREのことをご存知のFPも多いと思いますが、まずは簡単に基礎知識と、FIREに合う顧客のタイプを把握しておきましょう。

FIREとはFinancial Independence Retire Early(経済的自立と早期退職)の頭文字です。これを見れば、FIREがどこを目指しているのか一目瞭然ですね。

FIRE達成後、一般的には金融資産を運用しながら、その残高の4%の範囲内で生活することを想定しています。ですので、年間生活費として100万円が必要なら2500万円の資産(年間生活費の25倍)が必要という計算です。生活費が200万円なら5000万円、400万円なら1億円です。

一見、非常に大きな資産が必要なように見えますが、実は発想が逆で、生活費をどんどん合理化していくことで必要な資産額が少なくなり、また投資に回せる金額も増えるので、加速度的にFIRE達成の時期が早まります。

これが、FIRE達成のためには支出管理が鍵といわれるゆえんですね。

とはいえ、年間生活費400万円でも物足りない、という人もいるかもしれません。自分たちの生活費はもちろん、子がいる場合は養育費、教育費がかかりますから心配するのもごもっともです。

FIREに合うタイプとしてはやはり

と考えます。

支出の合理化の重要性は上でも述べましたが、特にFIRE達成のために重要なポイントですので、強調しすぎることはありません。これが苦になるようなら、FIRE実現の可能性が低くなってしまいます。

さらに、資産が膨らむごとに物質的に贅沢な生活を望むようなライフスタイルを求めるなら、それもFIREには向かないでしょう。そういう人が悪いということではなくて、ガンガン働いて収入を伸ばし、どんどん物質的なものを追い求めるほうが、その人の価値観には合っているということです。

最後のチャレンジ精神とはなんぞや?と思われるかも知れませんが、支出を抑えながら精神的に充足した生活を送るには「創意工夫」や「従来とは異なるチャレンジ」が必要な場面もあります。それほど難しい話ではないですが、例えばこちらの書籍の著者

は、FIRE達成後に世界中を旅しながら「かつ」母国での生活費以下に支出を抑えるというライフスタイルを実現しています。

これ、常識に縛られている人には眉唾みたいな話に聞こえるかもしれませんが、実現されているようなので興味のある人はぜひ本を手にとって読んでみてください。

同書には子の養育費や教育費を抑える方法についても紹介されていますので、子育て中の方も諦める必要はありません。

類まれな能力が必要ということではなくて、常識に縛られない、自由な発想が好きな人にFIREは向いています。まぁ、従来の物質至上主義のような過去の延長線上から逃れて自由になりましょう、というのがFIREのコンセプトなわけですから、ある意味当然の話かもしれません。

FPはクライアントの夢を実現するのが仕事ですので、FIREが合うか合わないかを見極めながら、必要に応じて適切にアドバイスできるのが理想ですね。

では次に、こうしたFIREムーブメントをFPとしてビジネスにするためにはどうすべきか。そのビジネスにはどういう意義があるのかについて見てみましょう。

まずFIREの達成手段とは資産形成におけるFPアドバイスそのものだということが挙げられます。FIRE達成のためには

が重要ですが、これって資産形成の王道ですよね。

では通常の資産形成アドバイスとFIREアドバイスのなにが違うかというと、通常の資産形成が「定年退職時点で経済的自立を目指す」のに対し、FIREは「定年退職を待たずに経済的自立を目指す」ということです。

年間生活費に対する資産形成の速度がFIREの達成時期を決めるので、要はどうやって効率よく資産形成しようか、という話なのです。通常の資産形成よりもアグレッシブになるのは明白ですね。

FIRE達成のために、FPが役に立たないわけがありません。

FIREの概念や資産形成の知識を伝えるのはもちろん、資産形成を継続できなければFIREを達成することができません。なので、継続的に資産形成を支援することもFPとして重要な仕事です。

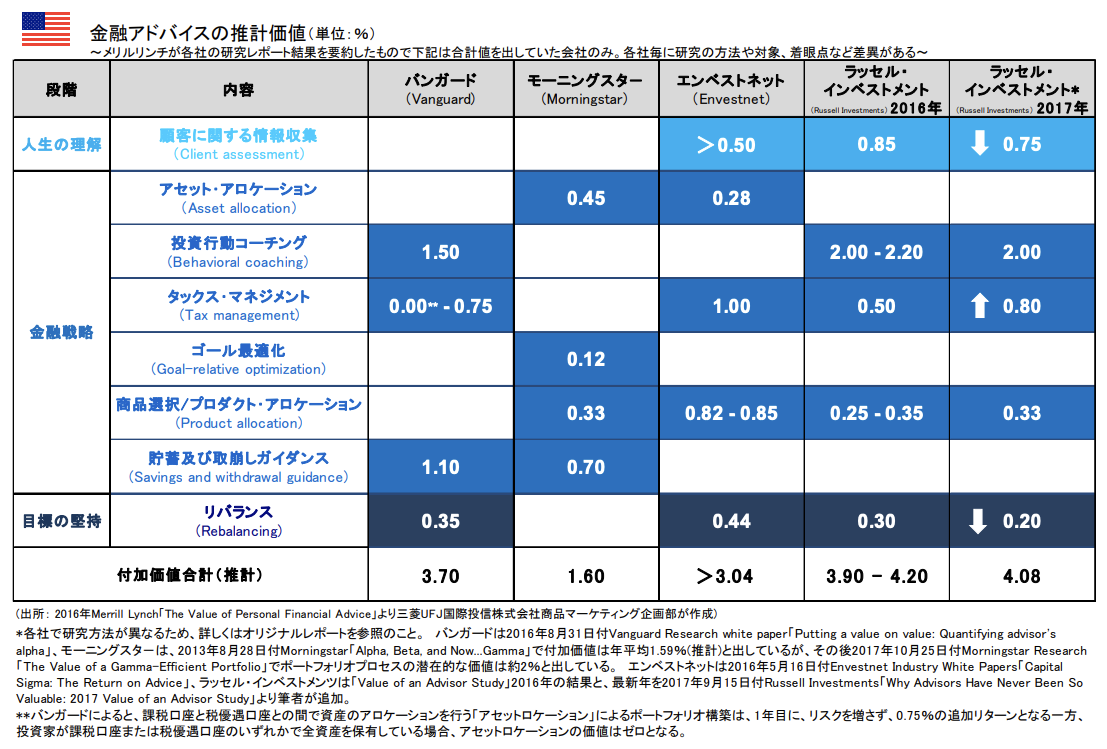

資産運用におけるアドバイザーの価値というのは、FPビジネスが進んでいる米国等で活発に議論されているようで、例えば三菱UFJ国際投信株式会社がMerrill Lynchのデータより作成した資料によれば

投信調査コラム日本版ISAの道その247(三菱国際UFJ投信)より著者引用

各社違いはあっても、アドバイザーとして1.6%から4%超の付加価値はあるという結果になっています。特に投資行動コーチングに価値の半分程度が集中しており、投資家の誤った判断や行動に対して適切にアドバイスすることの価値と重要性が見て取れます。

普段から継続的に資産形成アドバイスをすることで、適切なタイミングで適切なアドバイスを提供することができますので、FPはこうした継続的な支援を目指すべきですね。

FIRE支援ビジネスの意義ですが、多様な生き方を推進、支援する意味もあります。

人生100年時代だと言われて久しいですが、それだけの長い時間、人生の終わり近くまでボロボロになるまで働き続け、あとは細々と生きていく…というモデルだけではあまりにも選択肢が少なすぎます。

全ての人が多様性を持っており、あらゆる可能性に満ちているこの世界で、FIREを目指すことで人生の自由度を上げていくのはおおいに意義があることです。本来であればベーシックインカムで自由度を高めるのが理想でしょうけど、今の時点でそれは望めませんから、個々人としてはFIREを目指すというのが現実的な解の一でしょう。

FPがこうした人生の可能性を追求する支援ができるなら、その社会的意義も大きいと言えます。

日本が豊かな先進国だというのであれば、国民の幸福度を高めるために、生き方のロールモデルもたくさん提示すべきだと個人的には思います。

では最後に、FIRE支援アドバイスをどのような方針で進めるか、について少しお話しておきます。

まず目的や目標を定める必要があります。これはどんな人生を歩むにせよ、必要なことですので、基本のライフプランから目的、目標を定める支援をしましょう。

もちろんこれは顧客の自由なので、◯◯歳までにFIREしたい。その後の生き方は別途考えたい、というやや漠然とした目標、目的でも構いません。最初から全てを見通せるような全知全能的な人は少数派なので、当初はある程度ぼんやりしていてもいいと思います。

ただし、ぼんやりしていればいるほど、長期的な実践と実現可能性が低くなりますので、FPとしては顧客が迷走しないように寄り添っていく必要があります。

多くの人は長期的な目標、目的を見失いがちですし、想定外のライフイベントも発生します。定期的にライフプランを見直しながら、目標、目的を再確認するのがお勧めですね。

これはもう何度も強調していますが、最後にもう一度強調しておきます。支出管理がFIRE達成の鍵を握っていますので、最初のプランニングはもちろん、可能な限りその後も継続的な実践支援を提供して、FIRE達成の手助けをしていきましょう。

常時つながって支援するのがベストですが、最低限、毎年ライフプランを更新しながら、FIREの進捗チェックと必要なら行動方針の修正を支援しましょう。

資産運用も個々人(投資家)の方針を尊重すべきですが、FPとしてはFIRE達成の確率を上げるためにも効率的な運用を勧めたいところです。いわずもがなですがインデックスファンドと節税制度を活用した国際分散、積立投資がベースになります。

資産配分の設定支援に加え、商品コスト管理も継続的に支援していきたいところです。

FIREの概要と、FIREを達成したい顧客に対してFPがどのように支援していくかについてお話しました。

ポイントをまとめるなら

というところでしょうか。

これだけ価値観が多様化し、平均寿命も長くなる世界で、たった一つのロールモデルに全国民を押し込めるには無理があります。その突破口の一つとしてFIREは重要な選択肢となりますので、FPも積極的に支援していきたいですね。

もちろんビジネスチャンスでもありますから、商品販売に頼っていたFPも、ぜひ相談料で稼げるチャンスを掴んでくださいね。

FIREブームの原典「お金か人生か」が暴く「現代の病」とは

外貨建て保険に逆風?金融庁が新たな共通KPIを導入。その中身とは!?

【セキュリティ対策】恐怖!アカウントが勝手に作成された!?対処法と心構えについてシェアします

LIFE SHIFT2 から学ぶ、先の見えない時代のFPの役割とは

知識を積み上げる!年末年始に読み込みたい、お勧め厳選3冊!

「配当節税二重取り」の穴が防がれる?令和4年税制改正大綱で判明。さらなる対策とは?

FPも顧客をお金もちにする?「行動経済学入門」カンタンレビュー

70年代に逆戻り?日本はもう先進国とは言いにくい。個人はどう対策すべき?

【勉強家必見】点から面への読書に進化する方法!「鈍器本」独学大全の魅力と、技法のご紹介

【初心者向け】FPにとってのネットメディアの役割を図解で説明

コメントフォーム