こんにちは。行列のできるFP事務所プロデューサーの林です。

個人事業主の所得は会社員の給与と違い一定額ではありません。収入の多い月は問題ありませんが、少ない月は0円どころか経費の方が多くかかりマイナスになることも珍しくありません。

収入の少ない時に、地味に厳しい出費となるのが年金です。個人事業主の場合、国民年金保険料として毎月およそ16,000円、年間20万円弱を納付していますが、収入が少ない人に向けの救済措置が用意されています。

僕も個人事業主でFP業を営んでいますが、独立開業当初は当然ながら(?)、収入はほとんどありませんでした。なので当時、この保険料免除制度をバリバリ使ってた記憶があります(笑)。

この記事では、国民年金保険料の免除について解説していきます。

・脱サラ独立すると国民年金となり、年間20万円弱の保険料支払い

・所得が少ない場合は保険料免除制度を活用私用。全額免除でも年金半額、受給資格期間にも算入される!

まず、国民年金の免除を受けるのと未払いにはどのような違いがあるのでしょうか。

国民年金を受給するには20歳から60歳の間で合計10年以上の納付実績が必要になります。免除も未払いも保険料を納付しないということでは共通していますが、免除を受けた期間は受給資格期間としてカウントされます。

それから、未払いであれば受給額は増えませんが、免除を受けていれば受給額の半分が加算されます。免除が受けられるのに、未払いのまま放置しておくのは非常にもったいないです。

また、国民年金の保険料免除は誰でも適用されるものではありません。そうでなければ、ただ支払いたくないだけの人ですら免除制度を受けることができてしまいます。

国民年金の納付を免除されるのは、収入が少ない人や健康上の問題を抱えている人です。条件として、具体的な状況や収入額が定義されているので紹介します。

なお、専門用語みたいなのがたくさん出てきますが、これを読んでいるのはFPが多いということでそのままいきますね。

保険料の免除制度には「法定免除」と「申請免除」の2種類があります。

法定免除は届出の提出が必要な免除制度です。免除を受けられる条件と申請書類、申請先が日本年金機構の公式ホームページに書かれているのでそちらを引用します。

次に掲げる方は、「国民年金保険料免除事由(該当・消滅)届」を提出してください。国民年金保険料が免除されます。

(1)生活保護の生活扶助を受けている方

⇒生活保護を受け始めた日の含む月の前月の保険料から免除となります。

(2)障害基礎年金ならびに被用者年金の障害年金(2級以上)を受けている方

⇒認定された日を含む月の前月の保険料から免除となります。

(3)国立および国立以外のハンセン病療養所などで療養している方

⇒療養が始まった日を属する前月の保険料から免除となります。

(1)から(3)に該当する方は、「国民年金保険料免除事由(該当・消滅)届」を市区役所または町村役場に提出してください。また、これに該当しなくなった場合も「国民年金保険料免除事由(該当・消滅)届」を市区役所または町村役場に提出してください。

引用元「国民年金保険料の法定免除制度|日本年金機構」 (2019年12月12日アクセス)

免除が適用される期間は、上記の条件に該当することになった月の前月から該当しなくなる月までです。

例えば、2019年1月から2019年6月までの期間に生活保護を受けていた場合、法定免除制度を受けられるのは2018年12月から2019年7月までで、その期間の保険料が全額免除されます。

条件に該当した段階で、市区役所に届出を行います。また、条件に該当しなくなった時にも、市区役所に届出を行う必要があります。

なお、老後に受給できる金額は、満額ではなくその半分となります。満額を受け取りたいのであれば、後からでも保険料の納付を行うことで受給額を満額にすることが可能です。

また、法定免除の条件に該当していたが、届出を出しておらず、保険料を納付していたという場合には、後から届出を行ってもその期間の保険料を返納してもらうことができます。

次に、所得が一定額以下の場合に申請できる免除制度が申請免除です。法定免除では条件に当てはまっていれば届を出すことで免除が受けられましたが、申請免除は申請した上で承認される必要があります。

個人事業主が収入の少ないときに利用するのも、この申請免除です。

免除の承認基準についても日本年金機構の公式ホームページに記載されていますので引用します。

保険料免除・納付猶予の承認基準(所得の基準)

1.全額免除

前年所得が以下の計算式で計算した金額の範囲内であること

(扶養親族等の数+1)×35万円+22万円

2.4分の3免除

前年所得が以下の計算式で計算した金額の範囲内であること

78万円+扶養親族等控除額+社会保険料控除額等

3.半額免除

前年所得が以下の計算式で計算した金額の範囲内であること

118万円+扶養親族等控除額+社会保険料控除額等

4.4分の1免除

前年所得が以下の計算式で計算した金額の範囲内であること

158万円+扶養親族等控除額+社会保険料控除額等

5.納付猶予制度

前年所得が以下の計算式で計算した金額の範囲内であること

(扶養親族等の数+1)×35万円+22万円

上記「扶養親族等控除額」「社会保険料控除額等」は、年末調整・確定申告で申告された金額です。源泉徴収票・確定申告等でご確認ください。

引用元「国民年金保険料の免除制度・納付猶予制度|日本年金機構」(2019年12月12日アクセス)

例えば、扶養親族が2人の場合、全額免除を受けられるのは前年所得が(2+1)x35+22=127万円以下(※)の場合に全額免除となります。

※計算がややこしい場合があるので、詳細は役所にお問い合わせを。

全額免除を受けても年金は半分になるだけですし、受給資格期間にも算入されるので、未払いよりも遥かに有利です。このあたりはFPの教科書でも勉強したところかと思いますが、実際に使ってみた感想としてはかなり助かります。条件に当てはまるなら、必ず申請しましょう。

前年所得以外の条件としては「失業等による特例免除」が挙げられます。

個人事業主の場合、失業しているわけではないので、こちらの免除制度が受けられるのか疑問だったため「ねんきんダイヤル」に確認しました。

その結果、個人事業主でも離職後1年くらいまでは「失業等による特例免除」を受けられる可能性が高いとのことでした。独立起業当初に売上がある場合もあるので、使えるなら、ぜひ使いたいですね。

それを過ぎて免除を希望する場合には、上述の前年度所得額にて申請を行うことになります。

申請方法は、市区役所の窓口にて手続きを行います。印鑑、年金手帳、マイナンバーを持っていきましょう。もし失業等による特例免除の申請を行うのであれば退職した会社から発行された離職票も必要になります。

納付した国民年金保険料は社会保険料控除の対象となります。控除により課税対象の金額が減るため節税となります。また追納、前納分の保険料も対象になるので、所得が多い年は前納して控除額を増やすのも賢い節税方法です。

ちなみに所得税は累進課税であり、所得が多いほど税率が高くなります。

税率が上がる境界となるのは195万円、330万円、695万円、900万円、1800万円、4000万円であり、保険料の追納や前納による控除によって、課税所得をこれらの金額より下げることができれば大きな節税効果につながります。

前の章でも説明した通り、国民年金保険料を納付すると、社会保険料控除となります。大きく稼げた年は節税のために保険料の追納や前納を行うことで積極的に節税していくのも手です。

また、国民年金以外にも節税効果のある年金があるので簡単にご紹介します。より詳しい内容はこちらの記事も参考にしてください。

1つ目は付加年金です。こちらは国民年金に追加できる年金です。月々の保険料は定額で400円と大きな金額ではありませんが、それでも社会保険料控除の対象になります。

また、付加年金の年間受給額は「200円×納付月数」なので、年金受給開始から2年で元が取れる計算です。申込先は国民年金と同じく市区役所になります。

2つ目は国民年金基金です。付加年金と同じく追加の国民年金となります。ただ上限金額が大きく異なり、こちらは上限月額が6万8千円と大きな金額となります。

また、受け取り方の選択肢が多く用意されているのも特徴です。受給できる期間としては生涯受け取れる終身型と期間を5年、10年、15年と固定する確定型があり、また、遺族一時金を家族へ遺産として残すこともできます。

加入するには、公式ページより資料を請求し、必要事項を記入した書類を全国国民年金基金に郵送します。

3つ目はiDeCoです。iDeCoは銀行や証券会社などの金融機関で申し込める金融商品です。株式や定期預金などを組み合わせた商品を購入し、60歳以後に年金または一時金として受け取ることができます。

iDeCoは現在非常に人気のある商品で、人気の理由は高い節税効果にあります。

毎月支払う掛け金が所得控除に適用され、運用益は非課税で、年金を受給する際の公的年金控除または一時金として受給する際の退職所得控除が適用される、と3つの節税効果を持っています。

注意点としては、価格の変動が激しい金融商品を投資対象として選んだ場合、元本割れのリスクがあるということです。ただし変動が大きければ、逆に大きなリターンを得られる可能性もあるということです。

また、変動率が高い商品の方が、利回りが大きくなる傾向があります。通常金融商品への投資によって得られた収益には約20%の税金がかかります。iDeCoではこの税金がかからないので、変動率の高い商品の方が、節税効果が高いと言えます。

このどちらを選ぶかについて正解はありませんが、元本割れへの心配、恐怖を感じるということであれば定期預金などの低リスク商品を、増額する可能性のある方がワクワクする、希望があるという婆には変動率の高い株式などを選ぶと良いでしょう。

掛け金は年単位で設定することができ、専業の個人事業主であれば最大で年額81万6千円の掛け金を設定することができます。申込先は銀行や証券会社です。

4つ目は小規模企業共済です。こちらは名前の通り小規模な事業者用の制度となります。

月額千円から7万円の掛け金を設定することができ、老後の受け取り方法は、iDeCoと同じく年金型、一時金型から選択することができます。

iDeCoとの違いについて、iDeCoでは価格の変動がある金融商品へ投資するため受け取り金の額が一定ではありませんが、小規模企業共済では受け取る金額が固定されています。

受け取り金額が固定されている方が安心できて良いという方はこちらを選ぶメリットがあります。

加入資格は小規模企業を営む個人事業主や会社役員であることです。小規模の定義については常時使用する従業員の数によって決まります。詳細は小規模企業共済の公式ホームページにて確認することができます。

申込方法は、必要書類を用意した上で銀行や商工会などの窓口にて手続きを行います。必要書類については以下のURL先にて個人事業主、会社役員など役職ごとに記載されています。

https://www.smrj.go.jp/kyosai/skyosai/entry/procedure/index.html

個人事業主が加入する国民年金には免除制度が用意されています。未払いの場合と比べて、免除期間は受給資格期間として計算される、受給額の半額が加算されるというメリットがあります。

お金が少なく納付が困難という場合でも、未払いのまま放置するのではなく、免除申請を行うようにしましょう。

それから、保険料の納付には掛け金としての役割だけでなく、社会保険料控除の役割もあるため節税につながります。

所得の少ない年には免除申請を行い、所得の多い年には保険料の追納や前納をすることで、無理なくお得に保険料の納付を行いましょう!

FIREブームの原典「お金か人生か」が暴く「現代の病」とは

外貨建て保険に逆風?金融庁が新たな共通KPIを導入。その中身とは!?

【セキュリティ対策】恐怖!アカウントが勝手に作成された!?対処法と心構えについてシェアします

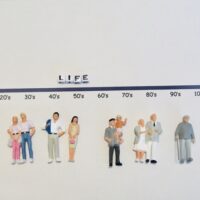

LIFE SHIFT2 から学ぶ、先の見えない時代のFPの役割とは

知識を積み上げる!年末年始に読み込みたい、お勧め厳選3冊!

「配当節税二重取り」の穴が防がれる?令和4年税制改正大綱で判明。さらなる対策とは?

FPも顧客をお金もちにする?「行動経済学入門」カンタンレビュー

70年代に逆戻り?日本はもう先進国とは言いにくい。個人はどう対策すべき?

【勉強家必見】点から面への読書に進化する方法!「鈍器本」独学大全の魅力と、技法のご紹介

【初心者向け】FPにとってのネットメディアの役割を図解で説明

コメントフォーム