こんにちは。行列FPの林です。

4月号のFPジャーナルで「75歳まで働くライフプランニング」という特集が組まれていましたが、もう読みました?

この中で興味深いなと思った記事が田辺南香氏の「CFP取得して定年後は独立して働き続ける」という提案です。

詳細はFPジャーナルを読んで頂くとして、これをインスピレーションとして、僕なりに仮想ライフプランを作成してみました。

少し、一緒に検討してみましょう。

FPジャーナルでは退職後FPで独立するプランを提案していますが、FPで収入を得る意味はそれだけではありません。

ライフプランを見る前に、ちょっと意味を考えてみましょう。

まず、通常の会社には定年退職というのがあり、社規で定められているので個人ではどうしようもありません。「収入がなくなったら困るので、もっと働きたい」と言っても、今は65歳まで働く制度しかないのです。

しかも、60歳退職後に嘱託等で再雇用される場合は、給与水準が現役時代の半分ぐらいになることも珍しくありません。

とにかく従業員の待遇はは会社の都合で決められてしまうので、それとは別の収入源を確保しておくことには大きな意義があります。

例えば最近「45歳早期退職の募集」が増えているのはご存知ですか?

記事では「第二次ベビーブーム世代がだぶついているから」と分析されていますが、僕はそれだけでは無いと思っています。

企業にとって利益を出すのは至上命題ですが、コストの多くは人件費で、しかも年功序列のような企業であれば、高齢社員の人件費比率が必然的に大きくなります。

企業としては、その人件費比率が大きい高齢社員の人数を抑制し、浮いた人件費を利益にするか、もしくは「若い人材」に投資したいのだと思います。

特に少子化もあって若くて優秀な人材は不足しています。となれば、そうした新鮮で優秀な人材獲得競争に勝つために、スキルのある若い人の報酬をアップさせるなどの施策が必要ですが、そうした施策と「45歳早期退職」がセットになっている、と考えていいのではないでしょうか。

となれば、このような早期退職募集は一時的な現象ではなく、今後も継続するでしょうし、もっといえば今後社会全体で広がっていくかもしれません。

そのときに、あなた自身にどんな選択肢があるかです。

早期退職するかしないかはもちろんですが、退職後に転職という選択肢だけでなく、FPで独立したり、あるいはFPから副収入を得るという追加の選択肢があれば、他の人よりも動きやすくなるのではないでしょうか。

近年、定年退職による引きこもりリスクがクローズアップされてきました。検索するといろいろ出てきますが、例えばちょっと古い記事で

などが参考になります。

まぁ、仕事一辺倒でそれまで地域とのつながりもなく、退職後は会社とのつながりが絶たれ…というのは、そうでなくてもよく聞かれる話かと思います。

そこからいろいろ工夫して地域に溶け込んだり、趣味を見つけたりできればいいのですが、なかなかすぐには上手くいかないかも知れません。

なので、退職前から自立して働く環境や社会とのつながりを「自助努力で」準備しておくことは、このような「退職後ウツ」や「高齢引きこもり」のリスクを効果的に避ける効果が期待できます。

引きこもりを防止するだけなら趣味でもいいかもしれませんが、老後破綻も避けたいなら、やはり独立して仕事ができるようになれるのがベストでしょう。

手に職を付けておく事が、非常に大きな意味を持つことが、この事例だけでも分かりますよね。

では、FP業で稼げるスキルを身に付けたとして、今回はそれを退職後に活かす道を考えてみます。

今回のライフプランの基本テーマは「単身世帯」で、60歳退職後に働くか働かないか。働くなら、どれぐらい働くか、です。

少し前の昭和モデルプランといえば夫婦子供二人、余命80歳代、というものでした。

もう令和になろうかという時代では、単身世帯もごくごく普通ですし、人生100年も当然のように想定すべきでしょう。

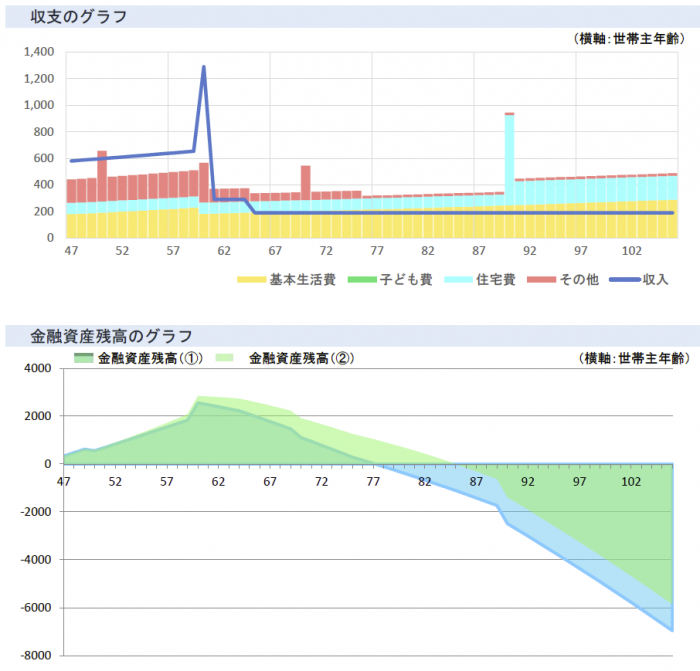

ということで具体的なプラン(キャッシュフロー)はこちらになります。

などなど、というぐらいの条件で作ってみたライフプランがこちら。

金融資産残高グラフに①と②の2つのグラフがありますが、①が無運用資産残高、②が税引き後年2%での運用資産残高になります。

見ていただいたら分かる通り、退職時の60歳に向けて貯蓄が3,000万円弱までにのぼり、その後は預貯金を取り崩しながらの生活となります。

単身世帯なので、年金が一人分、65歳以降の収入はそこにしか頼れません。したがって、退職直後は比較的大きな資産があったはずですが、スルスルと減少していき、あっという間に70代で尽きてしまいます。

介護施設にどれくらいの費用をかけるかという議論も当然ありますが、少なくとも単身世帯の場合は身近に介護を頼める人がいない可能性が高いため「入居しない」という選択肢は基本お勧めできません。

従来の80歳ぐらいで寿命が尽きる想定で、介護も不要ということであれば、これに多少の改善を加えるだけで対応出来たと思います。つまり、ほぼ努力の必要なく、退職金と年金でOKだったわけです。でも人生100年と言われ、100歳までのキャッシュフローを見れば、少なくともこの条件では全く危ういことが分かりますよね。

もちろんいろいろ突っ込みどころはあるかと思います。退職後にそんなに生活費を使うのかとか。一応60歳時点で基本生活費を減らしていますが、それでもそこそこ大きい。

じゃぁ、そこを改善したらいいのかというと、恐らくそんな単純な話ではないですね。というのも、よほどの人でない限り退職時とはいえ3,000万円近い資産を貯めるのは容易ではありません。例えば単身世帯であれば人とのつながりは外に求める以外にないので、人付き合いは重要になります。このように、減らしたくても減らせない支出があると、意外と資産は増えていきません。さらに言えば、実際の退職金はこんなにもらえるのか?とか。

ですので、多くの人はこれよりも厳しい状況になることが多いです。つまりこれでも条件としては甘い可能性がある、ということですね。でもまぁ一応説明用の仮想プランなので、あまり厳しくしすぎると説明が煩雑になるのでとりあえずこれでいきましょう。

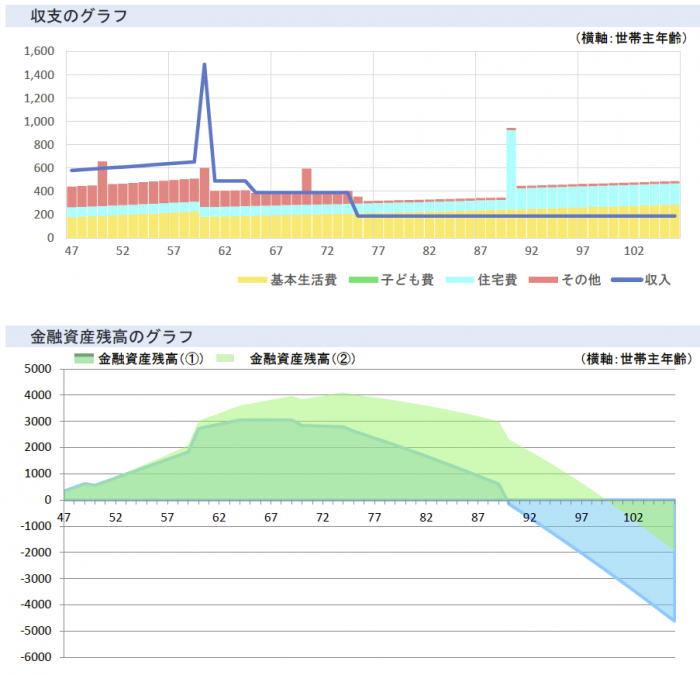

では次に、上記プランに60歳から75歳まで、副業(FP事業)で年200万円の事業所得があるとしましょう。

現時点で考えれば75歳までなんて!と思われるかもしれませんが、そもそも70歳を定年にしようという議論が持ち上がっているぐらいですから、独立して個人事業主や法人としてやるなら、それに+5年ぐらいは別に珍しくもない世界になっているでしょう。

かなりの変化がみられますね。運用と併用したり(資産②)、すこし支出を改善していけば資産寿命を100歳まで伸ばせる範疇にはいってきました。

FP業で独立といっても、それでバリバリ1000万円稼ぐとかではなく、年200万円稼ぐだけですので、独立のハードルは非常に低いにもかかわらず、ライフプランは大幅に改善しました。

こんな感じで、メインで働いている会社にプラスして独立FPでの収入が加われば、ライフプランを大きく改善していくことができます。

まぁ当たり前の話ですが、今の時代、退職したら仕事をやめる、などという固定観念は捨てたほうが良さそうです。

上記では60歳からFPの収入を得ると想定しましたが、だからといって60歳から準備していては間に合いません。ですので会社に勤めながら準備することになりますが、最低3年、できれば5年以上の準備期間をとったほうがよいと思います。

つまり、55歳とか57歳から準備を始めるような感じです。

準備期間の間に

は、最低限取り組みたいところです。いずれもコツコツ取り組まないと成果が出ないものですので、時間をかけて粘り強く準備していきましょう。

このプランのいいところは、

ですね。

最近の健康な人であれば70歳ぐらいまでは十分働けるので、このような退職後のワークプランを描いてもいいのではないかなと思います。

副業、複業(ダブルワーク、トリプルワーク)、フリーランス等、働き方が多様化していく中で、現在勤めている会社の退職=仕事の終わり、と一律に考えないほうがいいでしょう。それはたまたま会社の都合でそうなっているのであって、あなたの都合ではありませんよね。

会社があなたの人生を決めるのではなく、あなたがあなたの人生を決めればいいですよ。

そのためには、独立、開業ということも選択肢の中に入れておく必要があります。

人生100年時代では資産寿命が余命より短くなる「老後破産」が起きやすくなっていますので、退職後も働けるライフプランを描いておくことをお勧めします。

特に単身世帯の場合は身近に相談できる人が少なくなりがちです。そういう意味で、いろいろな専門家とつながりやすいFPのような職業を選ぶのは、ご自身のためにもメリットが大きいと言えるでしょう。

FIREブームの原典「お金か人生か」が暴く「現代の病」とは

外貨建て保険に逆風?金融庁が新たな共通KPIを導入。その中身とは!?

【セキュリティ対策】恐怖!アカウントが勝手に作成された!?対処法と心構えについてシェアします

LIFE SHIFT2 から学ぶ、先の見えない時代のFPの役割とは

知識を積み上げる!年末年始に読み込みたい、お勧め厳選3冊!

「配当節税二重取り」の穴が防がれる?令和4年税制改正大綱で判明。さらなる対策とは?

FPも顧客をお金もちにする?「行動経済学入門」カンタンレビュー

70年代に逆戻り?日本はもう先進国とは言いにくい。個人はどう対策すべき?

【勉強家必見】点から面への読書に進化する方法!「鈍器本」独学大全の魅力と、技法のご紹介

【初心者向け】FPにとってのネットメディアの役割を図解で説明

コメントフォーム