こんにちは。行列のできるFP事務所プロデューサーの林です。

近年、終身雇用の崩壊と共に、副業を解禁する企業が増えてきました。それに比例して副業を始めたいと考える人も増えています。

副業として何をするかをまず考える必要になりますが、内容と同じくらい重要なことは、個人事業主としての登録申請方法と納税方法を知ることです。

僕は個人事業主を初めた頃、どんな手続きが必要か、確定申告の方法など、知らないことばかりだったため、本当に苦労しました。

そこでこの記事では個人事業主の登録方法と税金についてお話していきます。

・住民税で会社にバレないようにするには住民税納付を普通徴収に切り替えるのが無難。

・開業届けは必須ではないが、青色申告を利用したい場合は必要。その場合は青色申告承認申請書も添付。

・青色申告で事業所得を得ている場合は脱サラ時に失業保険が受けられないので注意(廃業すればOKだが、普通、脱サラするときは廃業しないよね…)

僕はサラリーマン時代に事実上の副業(形式的には、僕の副業ではなく、僕はアドバイザーという形式)を行っていました。その時は、冒頭にも書いたとおり、個人事業を始めるのに何をしなければいけないかがわからなかったため、個人事業主としての手続きを何もせず、開業していました。

個人の収入の課税には大まかに所得税と住民税があるのはご存知の通り。サラリーマンは源泉徴収、つまり天引きなのでほとんど意識が無いと思いますが、所得税と住民税は別々と考えればいいでしょう。

サラリーマンの場合、住民税も天引きですが、事業所得は確定申告で個人で会社にばれないようにできても、住民税が増えるとそこから会社にバレる可能性が出てきます。

これを避けるためには

をしておけばOKです。

これで絶対バレないとは言い切れませんが、少なくとも余計な情報は行きません。ただし会社バレの経路は住民税だけではないので、隠れてやりたい場合は住民税以外も注意しておきましょう。

※社規違反の副業は自己責任で。仮にバレても林は責任を持てません!笑

サラリーマンが副業を行う場合、確定申告をしなければいけないのは個人事業で得られる所得が年間で20万円以上になった時です。20万円を下回るなら確定申告は必要ありません。

ちなみに個人事業主の場合、年度の計算は1月開始の12月締めとなります。個人事業を開始してから1年間の所得ではなく、1月から12月の所得で計算を行うという点に注意が必要です。

確定申告以外で、個人事業主が行う申請手続きが開業届の提出になります。

開業届というのは「これから個人事業主を始めます」という内容の届出です。僕は、確定申告も当時よく理解できていなかったので、開業届についてはその名称すら知りませんでした。

開業届を出さないまましばらく個人事業を続けていましたが、ある時同じく個人事業をしていた方から「開業届を出さないとダメだよ」と言われ、慌てて申請方法をググったのは苦い思い出です。

なお、この開業届、結論からいえば絶対に提出しなければならないものではありません。

僕は自前で開業届けを作成して提出しましたが、出さずに事業所得を得たからといって違法にはなりません。後ほど説明する通り、青色申告で節税したい場合は必要となります。つまり開業届は権利を主張するための申請という位置づけです。

以下は知り合いの個人事業主から聞いた話ですが、その方は開業届の申請方法について調べていた時、開業届を出さないことが問題であると思い込んでいたため、お金がかかってもいいからプロに手続きをお願いしようと考えたそうです。

ネットで調べたところ開業に関するホームページを見つけ、そのサイトを運営していた税理士へ相談することに。その結果、確定申告書類の作成と合わせて数万円で、開業届の作成と提出も行ってくれることになり、心からホッとしたということです。

しかし、確定申告完了の打ち合わせを行った際に「開業届は必ずしも出す必要はありませんよ」と税理士から言われたと。

厳密には「開業届を必要な場合と不要な場合の両方がある」と言った方が正しいです。詳しくは「サラリーマン個人事業主の税金」の章で説明しますが、確定申告が不要、もしくは確定申告を行うが白色申告を選ぶ場合には開業届は不要ということを、その時知ったそうです。

僕の場合青色申告にしたかったので独立してから開業届を出しましたが、白色申告なら開業届を出す必要ありません。

ちなみに開業届の手続きは、出したことがない人にとってはなんだか難しそうですが、実はすごく簡単な内容で、個人でも十分できます。

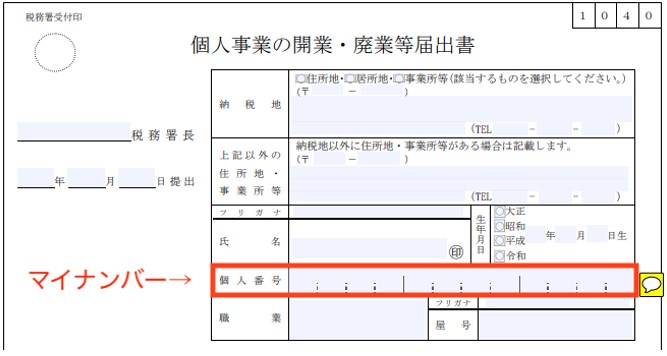

まず開業届は事業を行う地域を管轄している税務署に提出する書類です。届出用紙は国税庁のホームページからダウンロードできます。

ページ中段にある「申請書様式・記載容量」に「個人事業の開業・廃業等届出書(提出用・控用)」のリンクからダウンロードしましょう。

用紙への記入・捺印が完了したら事業所住所(在宅なら自宅住所)を管轄する税務署に持っていき提出します。

記入内容に関して、用紙のダウンロードリンク直下に「書き方」のリンクがあるのですが、わかりやすい内容ではありません。個人的に、見逃しやすい、わかりにくいと感じたところを補足説明しますね。

まず、あなた自身のマイナンバーを「個人番号」の欄に記入しましょう。普段の生活でマイナンバーを記入することはあまり無いので、つい見逃してしまいがちです。

それから、「職業」の欄は「自営業」で問題ありません。具体的な事業内容は、用紙の下側に「事業の概要」という項目がありますので、そこに記入しましょう。

「屋号」という項目は会社名だと考えてください。組織名のようなものは使わず、個人名(本名)だけで事業を行っていくなら空欄でかまいません。

「所得の種類」は「事業(農業)所得」のところにチェックを入れてください。

「開業・廃業等日」には、個人事業を開始した日の日付を入れましょう。売り上げが発生した日ではなく、事業を開始した日です。

「青色申告承認申請書又は青色申告の取りやめ届出書」の欄は、青色申告を行う場合は「有」にチェックを、そうでなければ「無」にチェックをつけてください。まぁ開業届を提出する人は青色申告目当てでしょうから、「有」にチェックしておきましょう。

青色申告承認申請書については、後ほど説明します。

消費税に関する「課税事業者選択届出書」又は「事業廃止届出書」の欄は、初めて個人事業主として開業するので「無」にチェックをつけてください。

以上、開業届の記入内容について、見逃しやすい、わかりにくいと判断した箇所の補足説明でした。

サラリーマン個人事業主の場合、上述した通り、事業によって得られた所得が20万円以上であれば確定申告が必要になります。

個人事業主の確定申告には「白色申告」と「青色申告」の2パターンから選択します。

青色申告は白色申告よりも節税効果が高い確定申告方法です。具体的には最大65万円の控除を受けることができます。

それから、青色申告であれば赤字の繰り越しができます。開業に多額の費用がかかる事業であれば、その損失を将来経費として計上できるため、節税効果を発揮します。

一方、青色申告のデメリットとしては、単式簿記ではなく複式簿記による記帳が必要になるので申告書類作成の難易度が上がります。記帳する内容について複雑さが増すので少々大変になります。

ただし、同じ事業を続けていくのであれば、記帳内容が初回以降大きく変わる可能性は低いので、初回さえ乗り越えさえすれば、翌年以降は難しいことではなくなります。

それから、青色申告には開業届と青色申告承認申請書の提出が必要になります。

ただ、青色申告承認申請書に書く内容は、開業届と重複する点が多いので、難しいものではなく、デメリットというほどではありません。

青色申告承認申請書のダウンロードページへは以下のURLからアクセスできます。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/09.htm

「申請書様式・記載要領」のところに「所得税の青色申告承認申請書」というリンクがあるので、そこからダウンロードしてください。

それから、僕がサラリーマンの青色申告の一番デメリットと考えるのは、青色申告では開業届の提出が必要な点です。サラリーマン時代に開業届を提出した場合、個人事業を廃業しない限り、脱サラ後に失業保険の受け取りができなくなります。

例えば税理士ドットコムにはこのような記述があります。

3年前に不動産賃貸業で開業、青色申告済みのサラリーマンが廃業したら失業保険を受給できるか?

こちらのページによれば、青色申告で不動産所得であれば失業保険は受けられるが、事業所得は受けられない、とのことですね。

なんで不動産所得はOKで事業所得はダメなのか理解しがたいですが、ルールはルールです。FP業の場合は当然事業所得となりますので、注意が必要です。

副業所得が安定していないにも関わらず開業届→青色申告で脱サラに踏み切ると、失業保険の受け取りができず、お金がなくて苦しい生活を強いられます。この経験をした方の話では、食事や生活用品の購入を相当我慢する必要があり、何度も心が折れかけたそうです。

もしあの時、失業保険を受けることができたなら、余裕のある生活を送ることができたため、白色申告にすれば良かったと話してました。

ただし、開業資金が多額であり、赤字額の繰越しを受けられるなど青色申告のメリットが大きければその限りではありません。

ちなみに、青色申告承認申請書の提出は、確定申告を行う年の3月15日が締め切りで、税務署にて行います。

なお、2020年は3月15日が日曜日のため、青色申告承認申請書、確定申告共に翌日月曜が締め切り日となる点に注意です。

具体例として2019年分の確定申告であれば、2020年の2月17日から3月16日までに手続きを行うので、青色申告承認申請書の提出は2020年3月16日までに行えば間に合うということになります。

税務署では確定申告相談会が開催されるので、相談会への参加と青色申告承認申請書の提出を同日に行えば、効率よく時間が使えます。

個人事業の売り上げが上がり、青色申告以上の節税を考えるならば「法人成り」という方法があります。簡単に言えば、会社を作り、そこの社長になるということです。

僕はまだ法人成りをしてませんが、以下に知識としてまとめておきます。

個人事業主の収入は所得なので所得税がかかります。一方、会社の収益に関しては法人税がかかります。この2つの税金は税率が異なるため同じ収益だとしても支払う税金の金額が変わってきます。

所得税は累進課税であり、所得が多ければ多いほど税率が高くなります。所得が195万円以下であれば最低税率である5%が適用され、4000万円を超える場合には最大税率である45%が適用されます。

中小法人の法人税は、所得が800万円以下であれば税率19%、800万円を超える場合には23.4%の税率が適用されます。

年収が900万円以下の場合、所得税率は最大で23%ですが、900万円を超えると33%の税率になります。つまり所得が900万円を超えると所得税率よりも法人税率の方が低くなるのです。

法人成りの目安所得が1000万円と言われている根拠がこちらです。厳密には、社長である自分に対して給与の支払いがあるので、全金額に対し法人税が適用されるわけではありませんが、事業規模が大きくなれば節税効果が高まるのは間違いありません。

なお、法人成りも良い点ばかりではありません。会社を起こす時には、登記が必要で高ければ何十万円という金額がかかります。廃業する際にもお金がかかります。個人事業主であれば無料なので、この点はデメリットと言えるでしょう。

また、定款、決算書の作成など、必要書類が個人事業主よりも増えます。税理士に作成依頼をすれば、その報酬支払分がさらに経費としてかさみます。

法人成りを行うかどうかは、節税効果と手続きにかかる費用を比較して判断しましょう。

法人成りを行う方法については、自分で行うこともできますが、知識の習得に時間がかかり、間違えるリスクも高いので、プロに任せた方が良いでしょう。

税理士や司法書士に依頼することをお勧めします。僕も法人成りするときはお願いすると思います。

この記事のポイントを改めてまとめておきます。

サラリーマンが副業を行う際には個人事業主としての手続きが必要になります。開業届と確定申告です。

確定申告には青色申告と白色申告の2つがあり、節税効果の高い青色申告の方が人気です。ただし青色申告の場合は、複式簿記の形式による記帳、開業届、青色申告承認申請書の提出が必要な点に注意です。

個人事業の所得が増えた際には法人成りも検討してみてください。

FIREブームの原典「お金か人生か」が暴く「現代の病」とは

外貨建て保険に逆風?金融庁が新たな共通KPIを導入。その中身とは!?

【セキュリティ対策】恐怖!アカウントが勝手に作成された!?対処法と心構えについてシェアします

LIFE SHIFT2 から学ぶ、先の見えない時代のFPの役割とは

知識を積み上げる!年末年始に読み込みたい、お勧め厳選3冊!

「配当節税二重取り」の穴が防がれる?令和4年税制改正大綱で判明。さらなる対策とは?

FPも顧客をお金もちにする?「行動経済学入門」カンタンレビュー

70年代に逆戻り?日本はもう先進国とは言いにくい。個人はどう対策すべき?

【勉強家必見】点から面への読書に進化する方法!「鈍器本」独学大全の魅力と、技法のご紹介

【初心者向け】FPにとってのネットメディアの役割を図解で説明

コメントフォーム