ファイナンシャルプランナー(FP)は、人生に欠かせないお金に関する悩みを解消する、魅力のある仕事です。

今回、脱サラしてFPとして働くことを考えている方に、実際に脱サラからFPになった林が脱サラする際に知っておいた方が良いことについてまとめてみました。

・サラリーマンの「給与」と独立系FPの「事業所得」の違いについて

・脱サラするなら知っとくべき「確定申告」について

・脱サラして独立系FPになるために必要な資格とスキルについて

・副業から脱サラするのがおすすめ!

そもそも「脱サラ」とは、どういう意味でしょうか?

その名の通り、サラリーマン(会社員)を脱することです。会社を辞めて、起業・独立することですね。辞めるだけではなく、独立起業までを脱サラといいます。当サイトはファイナンシャルプランナーに特化してますので、ここではFPで脱サラすることを考えてみましょう。

FPとしての働き方は、大きく分けて、サラリーマンとして働く「企業内FP」とどの会社にも属さない「独立系FP」があります。

企業内FPは、主に銀行や保険・証券会社、不動産業界などで自社の顧客向けにライフプラン作成を行ったり、金融商品や住宅ローンを紹介したりするFPのことです。

独立系FPはどの会社にも属さず、個人として活動するFPのことです。副業として働いている人もいれば、FPの仕事メインで働いている人もいます。FPの仕事メインで働いていれば、個人事業主として登録している人が多いと思いますが、副業であっても個人事業主として開業登録することができます。

結論から言えば、脱サラして独立系FPを目指すなら、まずは副業として始めて、軌道に乗ってきたら、開業届を出して個人事業主になるのがよいと思います。個人事業主になって特別控除などが得られれば、節税効果を得ることができます。

サラリーマンでも個人事業主になれるので、会社を辞めるかどうかは、独立系FPとして実際に働いてみて、やっていけるかどうか試してみてからでも遅くはありません。詳しい内容は、後ほど説明していきます。

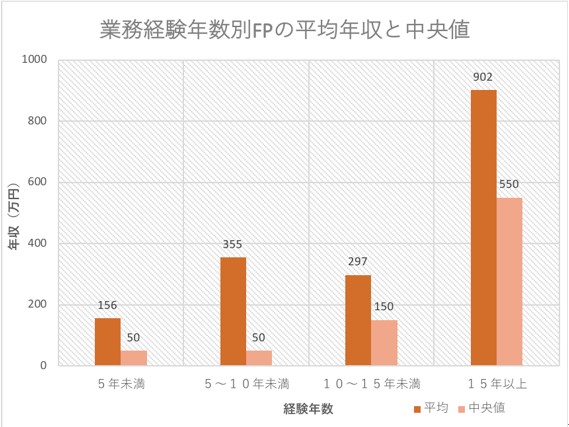

まずは、独立系FPは、どれくらい稼げるのか見てみましょう。

独立系FPの平均年収は、約305万円、業務経験年数10年未満の平均年収の中央値が50万円、10~15年未満が150万円、15年以上だと550万円という結果が出ています。

日本FP協会「平成23年ファイナンシャル・プランナー業務調査」のデータより著者作成

(2019年11月10日アクセス)

副業として考えるなら、年間50万~150万プラスになるのは大きいですが、FP一本で仕事するとなると、経験年数を15年以上積まないと厳しい結果となりました。

ちょっと古い調査結果なのであまり鵜呑みにするのは危険ですが、やはりリスクを抑えるために、最初は副業として始めて、実績・経験を積んで収入が上がってきたら、独立するのが良さそうですね。

次に、サラリーマンの「給与」と独立系FPの「事業所得」の違いについて見ていきます。

以下にサラリーマンと個人事業主の所得(給与所得と事業所得)の違いについてまとめました。

の違い-1.jpg)

給与所得も事業所得も、税金を計算する元となる金額(課税所得)となります。この所得が少ないほど、課される所得税も少なくなります。

ちなみに、「手取り額」は所得と異なります。手取り額は、実際に手元に残ったお金のことであり、所得を元に計算した税金(所得税、住民税)や社会保険料(厚生年金保険料、健康保険料、雇用保険料等)を引いた金額のことです。

サラリーマンの給与所得とは、「収入から給与所得控除額を引いた所得」のことであり、個人事業主の事業所得とは、「収入から必要経費を引いた所得」のことです。

個人事業主の場合は、売上から実際に支払った必要経費が引かれますが、サラリーマンの場合は、給与所得控除というものが一律で計算されて引かれます。実際に支払った額ではないですが、名目上はスーツや鞄の購入費など仕事に関わる必要な経費として、給与所得控除額が差し引かれます。

※給与所得控除の計算方法は以下のとおりです。(平成29年~令和元年分)

| 収入(年収) | 給与所得控除額 |

| 180万円以下 | 年収×40% (65万円未満の場合は、65万円) |

| 180万円超360万円以下 | 年収×30%+18万円 |

| 360万円超660万円以下 | 年収×20%+54万円 |

| 660万円超1000万円以下 | 年収×10%+120万円 |

| 1000万円超 | 220万円 |

国税庁ホームページ「No.1410給与所得控除」より著者作成

(2019年11月10日アクセス)

例えば、年収400万円とすると、所得は266万円となります。

【計算式】給与所得控除額:400万×20%+54万=134万円

所得:400万-134万=266万円

通常、サラリーマンの給与所得や税金の計算は、会社の経理担当が行います。一方、個人事業主は自分で行うか税理士などの専門家に依頼することになります。

しかし、会社が計算してくれるのは、本業の給与のみになります。サラリーマンが副業として稼いだ収入については、当然、別途自分で計算する必要があります。計算方法は個人事業主と同様の「所得=収入―必要経費」となります。

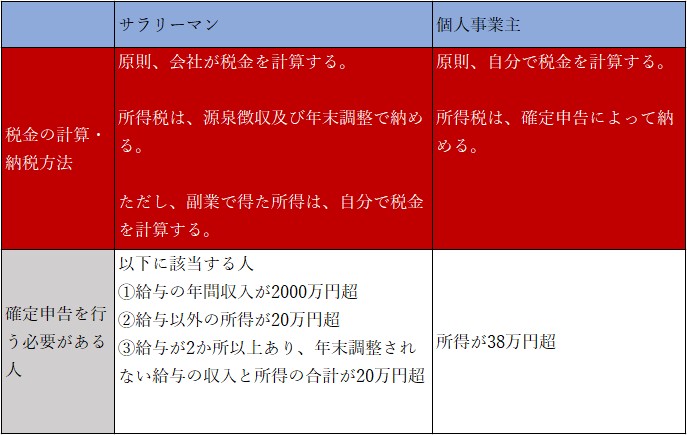

以下にサラリーマンと個人事業主の税金の納税方法の違いや確定申告を行う必要がある人についてまとめました。

国税庁ホームページ「申告書の提出が必要な方とは」参考に著者作成

(2019年11月9日アクセス)

副業として、FPをしているうちは、所得(売上-経費)が20万円を超えなければ、確定申告をする必要はありません(所得が雑所得とみなされる間は、です)。

個人事業主として登録した後は、所得が38万円を超えたら確定申告をする必要があります。38万円というのは、所得税の基礎控除額です。所得から38万円引かれた額が課税所得となります。そのため、所得38万円以下であれば、課税所得は0円になるので、所得税はかかりません。

逆に言えば、副業の所得が20万円を超えたら、個人事業主の所得が38万円を超えたら、確定申告を行う必要があることになります。ただし、確定申告はあくまでも所得税の話であり、所得が1円以上あれば、住民税は申告しなければなりません。収入から必要経費を引いた所得が赤字であれば、住民税の申告も不要となります。

確定申告をすれば、自宅や事務所として賃貸契約をする際に必要な所得証明を発行出来たり、住民税の計算をしてもらえたり、扶養控除や医療費控除を受けたりできます。確定申告をする必要がない場合でも、確定申告によるメリットを受けられる場合があるため、良く調べてから申告するかどうか判断しましょう。

そもそも、確定申告とは、1年間の収入と経費を計算して所得税を算出し、国に税金を納める手続きのことです。確定申告を行うことによって、所得税以外に納税義務がある住民税や国民健康保険税、個人事業税などが税務署で計算され、納税通知書が送付されます。その納税通知書に同封されている納付書を元に税金を納める形になります。

確定申告の際に必要な所得の計算期間は1月1日から12月31日の1年間であり、確定申告を行う期間は、毎年2月16日~3月15日です。

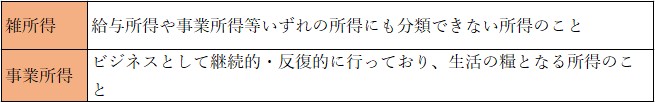

確定申告の種類は2種類あり、「白色申告」と「青色申告」と呼ばれるものがあります。白色申告は、「雑所得」でも「事業所得」でも申告できます。一方、青色申告は、「事業所得」であると判断できる所得でないと申告ができません。

雑所得と事業所得の違いは以下のとおりです。

雑所得と事業所得に明確な基準はありませんが、副業が片手間ではなく、反復継続的に行っているか、安定して収入を得ているか、日々時間を割いて取り組んでいるかなど総合的に判断されるようです。年間20万円を超える所得を継続して安定的に得ていれば、事業所得だと判断される可能性が高いので、一つの目安にするとよいでしょう。また、個人事業主として開業届を提出していれば、事業所得として申告できます。

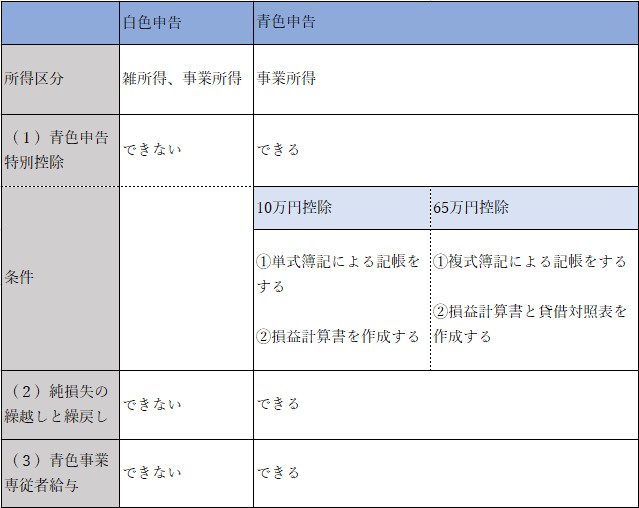

また、青色申告の場合は、10万円控除できる場合と、65万円控除できる場合があり、それぞれ条件があります。

以下の表に白色申告と青色申告の違いについてまとめてみました。

(1)青色申告特別控除とは、その名の通り、青色申告であれば、条件によって65万円もしくは10万円の所得控除を受けられる制度です。

例えば、収入が300万円、経費が50万円とします。所得税の税率は、速算表※を参考にしています。

白色申告:

(収入300万円-経費50万円)×税率0.1-9万7500円=所得税15万2500円

青色申告(10万円控除):

(300万円-50万円-控除10万円)×0.1-9万7500円=所得税14万2500円

青色申告(65万円控除):

(300万円-50万円-控除65万円)×0.1-9万7500円=所得税8万7500円

白色申告と比べて、青色申告10万円控除では、1万円の節税、65万円控除では、6万5000円の節税が出来ました。

65万円控除を適用させようとすると、帳簿の計算がややこしくなり、ある程度簿記の知識が必要になってきますが、その分節税効果も高いので、将来の独立・起業に向けてある程度勉強しておいて損はなさそうです。

※平成27年分以降所得税の速算表

| 所得 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円超330万円以下 | 10% | 9万7500円 |

| 330万円超695万円以下 | 20% | 42万7500円 |

| 695万円超900万円以下 | 23% | 63万6000円 |

| 900万円超1800万円以下 | 33% | 153万6000円 |

| 1800万円超4000万円以下 | 40% | 279万6000円 |

| 4000万円超 | 45% | 479万6000円 |

国税庁ホームページ「No.2260所得税の税率」より著者作成

(2019年11月10日アクセス)

(2)純損失の繰越しと繰戻しとは、翌年以降3年間、赤字になった部分を所得金額から差し引くことができる制度です。課税所得が減るので、所得税の節税になります。通常、所得が赤字であれば、確定申告の必要はありません。しかし、事業所得であれば、赤字の繰越しができるので、翌年以降の節税のために、青色申告をしておくことをおススメします。

(3)青色事業専従者給与とは、家族を従業員としている場合でも、給与を経費として計上できる制度です。15歳以上の生計を同じくする配偶者や親族が対象となります。

ここまで、サラリーマンの給与と事業所得の違い、確定申告についてみてきました。

独立系FPは、最初にグラフで示したように、年収だけでみるとかなり厳しい職業です。給与は安定していないので、月収が全くない月も出てくる可能性があります。今月、仕事が取れても、来月も同じように仕事が取れるとは限りません。

また、FPの仕事は長い期間かけてお客様から信頼を得て、徐々に年収が上がっていく性質があります。保険の見直しや住宅ローンなども月に何度も行うものでもないですし、顧問契約も年単位で契約することもあります。とにかく下積みが必要なので、毎月の収入で一喜一憂しないようにしましょう。

確定申告についても、1月1日から12月31日までの1年間が計算期間になるので、目安としては、年収でどれくらい稼げるかを考えていくとよいでしょう。ただし、青色申告の場合は、会計帳簿が必要になるので、日々しっかり帳簿をつけるようにしましょう。

脱サラして、独立した以上、全ての責任は自分で取らなくてはいけなくなります。安定した給与を得られる保証はないですし、最初は順調に稼いでいても、徐々に稼げなくなり、収入がなくなる可能性も大いにあります。

かといって、それを恐れてやりたいことができないのも、つまらない人生になってしまいます。

ただ、これはFPが特殊というより、他の業種であっても当然メリット、デメリットがあります。脱サラ、独立起業を目指すなら、当然総合的に判断すべきでしょう。

FPを含むコーチコンサル系の独立の最大のメリットは「リスクが低い」ということです。副業を経て脱サラ・独立起業するには向いている業種といえますね。

サラリーマンは、ある程度安定した給与が保証されています。ですが、将来の安定までは保証されていません。特に今の時代、定年までずっとサラリーマンでいられると思うのは楽観しすぎでしょう。

安定した給与があれば、必ずしも幸せな人生を送れるとは限りません。仕事をして過ごす時間は、人生の長いスパンを考えても、かなりの割合を占めています。どういう働き方をするかによって、自分らしい幸せな人生を送れるかが決まるといっても過言ではありません。どうせ働くなら、楽しくやりがいをもって働きたいですよね。

もちろん給与や休日も大切です。

しかし、いくら良い給与がもらえていても、いくらホワイトな仕事であっても、仕事が苦痛であったり、やりがいのないつまらない仕事であったりすれば、心も生き生きすることがなくなって、単調な人生を送りがちになってしまいます。

死ぬ前に後悔することとして最も多いのは、「挑戦しなかったこと」です。もし人生をやり直せるなら、あの時に戻って、もっと冒険すればよかったと思う人が多いそうです。

僕が脱サラをしたのも、結局は「人生1回なんだから、やりたいことをやりたい」と思ったからでした。真剣に考え、ちゃんと人並みに努力すれば、脱サラしても普通に稼ぐことはできますので、最終的にはやりたいことを重視したほうがいいですね。

もし、FPの仕事に魅力を感じて、脱サラを考えているのであれば、その気持ちを大切にしてほしいと思います。

しかし、生きていく上で、収入も大切な要素です。独立するなら、「退路を考えておく」ことも重要です。もし失敗したら、再就職する、派遣・アルバイトをする、前の就職先に戻してもらう、家業を継ぐなど具体的に考えておくと、安心して独立系FPの仕事に取り組めると思います。

例えば、転職サイトに登録して、エージェントと面談を行い、興味がある業界の採用状況や、自分の知識やスキルは需要があるのか、いつまで再就職可能かなど相談に乗ってもらうのも一つの手です。また、現在の職場の上司や同僚に将来起業を考えていると相談しておくと、後々協力が得られるかもしれませんし、親が家業を営んでいるなら、事前に起業について相談しておくとよいと思います。

もし、会社からの給与がなくなったら、こういう方法で稼げばよいと知っておくだけでも、いざというときに、どん底まで落ちなくても済みますし、起業に対する不安も軽減されるでしょう。

独立系FPは、未経験でも、異業種からでも、資格がなくても、誰でもできる仕事です。

当然、努力は必要ですが、年齢制限もなく誰でもなれるのは一つの魅力かもしれません。もしろ、独立系FPとして食べていくには、自分の強みとして専門分野を作る必要があるので、異業種での経験は、プラスにすらなります。

FPの仕事は、資格がなくてもできますが、FP(FP技能士、AFP、CFPなど)と名乗ることはできないので、独立系FPを目指すなら、資格を取っておいた方が格好つくでしょう。

また、独立系FPには欠かせない集客力も身に付けておいた方が良いと思います。在宅で開業するなら、ネット集客がおススメです。

FP資格の種類は、国家資格であるFP技能士(1級~3級)や、民間資格であるAFP・CFPがあります。FP資格の最上位であるFP1級やCFPも取れるなら取っておいて損はないですが、独立系FPとして活躍するなら、資格としてはFP2級やAFPで充分です。

資格はあくまで手段なので、資格があれば必ず稼げると保証される訳ではありません。重要なのは、何をするかです。しかし、FP知識の目安としても、お客様から信頼されるためにも、FP2級もしくはAFPは取っておきましょう。

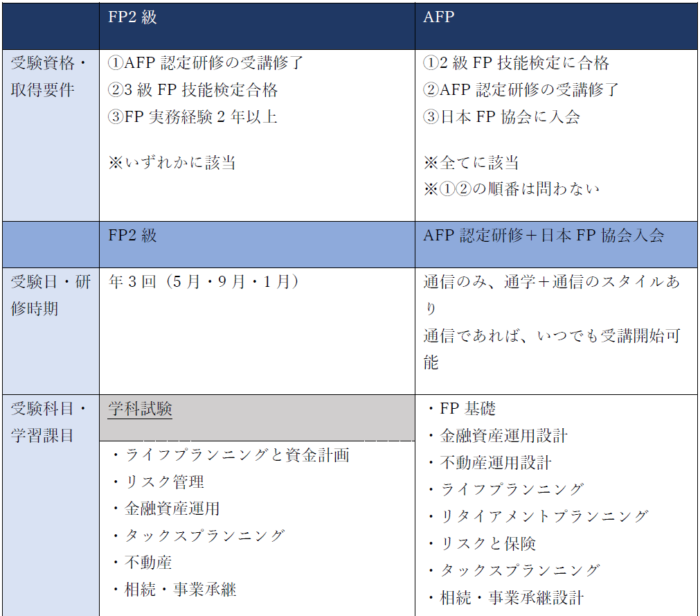

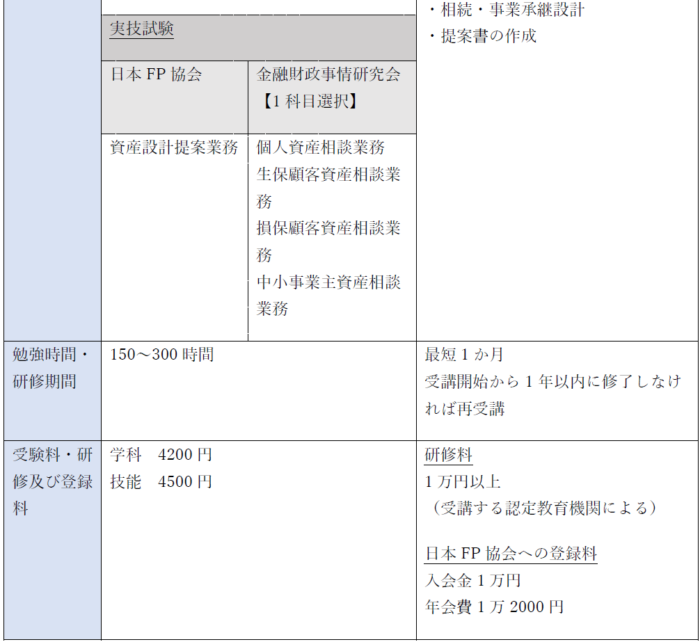

それぞれ、受験資格や取得要件があるので、注意が必要です。また、勉強内容や勉強時間の目安についても、表にまとめました。

日本FP協会HPを参考に著者作成

「FPの資格と検定の種類」

「AFP認定研修について」

(2019年11月10日アクセス)

FP2級を受験するには、実務経験がなければ、FP3級の資格を取る必要があります。AFP認定を受ける予定であれば、AFP認定研修を受講してから、FP2級を受験してもいいかもしれません。

AFPに認定されるには、FP2級合格に加えて、AFP認定研修を受講する必要があります。研修期間も1か月以上かかるほか、研修受講料金や日本FP協会の入会金・年会費も必要になり、出費が数万円以上かかります。

時間やお金はかかりますが、AFP認定のメリットとしては、2年ごとに資格更新制度があり信頼性が高いこと、日本FP協会からFPに関する最新情報が入手できること、支部主催セミナーや交流会、勉強会グループに参加でき、人脈づくりや知識のブラッシュアップが図れることなどがあります。本気で独立系FPを目指している人にとっては、良い制度かもしれません。

お客様がいなければ、仕事をいただくこともできません。集客スキルは、独立する上で欠かせないものです。もちろん、チラシを配布したり、セミナーや交流会に参加したりして集客を図るのもよいと思います。しかし、現在ではインターネットやSNSが盛んなので、ネットだけでも集客をすることができます。

特に、副業からFPの仕事を始める方や在宅開業する方は、ネット集客が適していると思います。

ネット集客は、HPをメインとして活動内容や料金、理念や自分の思いなどを書いておき、申込フォーム等も作成しておきます。そして、ブログやメルマガ、TwitterやFacebook、Instagram、LINE@、YouTubeなどのSNSからHPに誘導し、相談・申込・契約に繋げるのがおススメです。

HP作成は、自分で作成しようとすると、かなりの時間がかかるので、多少費用はかかっても、業者に依頼し、ブログやメルマガ、SNSに力を入れると良いと思います。

ネット集客には、以下の3点を意識するとより集客力を上げることができます。

・文章力

まずは文章力です。ネット集客に必要な文章力は、「タイトルが興味を引くこと」「読みやすく分かりやすいこと」です。

読み手はタイトルで文章を読むかどうか判断しています。文章の内容がどんなに素晴らしくても、読んでもらえなければ意味がありません。「1日2人限定」「○○専門」「○○の悩みが解消できる」など興味を引くものかどうか、特徴やメリットを伝えているかなどを意識すると読んでもらいやすくなります。

また、FPの仕事をする上で専門用語なども出てくることがあると思いますが、誰にでも分かる言葉で説明したり、読みやすくするために文章の順序を工夫したりすることも大切です。

集客に適した文章の書き方についてはこちらの特集講座もご覧ください。

・人となりを伝える

ネット集客で一番大切なのが、人となりを伝えることです。FPの仕事は、お客様との信頼関係が第一です。お客様にとって、FPは、お金に関するデリケートな悩み相談をする相手となります。

そのため、いかにネット上で自分の思いや考えをお客様に伝えていくかが、集客にもダイレクトに繋がります。特に、プロフィールには、経歴や資格だけでなく、人柄や思いを伝えていくように意識すると、より親しみやすいFPになれると思います。

・写真や動画を活用する

ネット上では、顔を合わせることがないため、文章だけではなかなか伝わりにくい部分もあります。そこをカバーしてくれるのが、写真や動画です。自分の写真もそうですし、仕事風景や交流会の様子などを載せるのも良いと思います。

YouTubeやHPに、仕事内容の紹介やFPに関連する動画をアップすれば、事業理念や人となりをより伝えることができますし、分かりやすく説明することで、FP講師などの依頼も来るかもしれません。

独立系FPの仕事は、まずは副業から始めることがおススメです。

最初に説明したように、独立系FPの年収はかなり低い傾向にあります。ある程度経験と実績を積まないと、FP一本で食べていくのは厳しそうです。

サラリーマンとして働きながらでも、平日の空いた時間や週末だけFPとして活動したり、ネット集客をしてみたり、できることはたくさんあります。FPのライターとして活動して、文章力やお金に関する知識を向上させることもできますし、ブログを運営してアフィリエイト収入を得ることもできます。

また、家族や友人のお金に関する悩み相談に乗ることから始めて、評判が良ければ、家族や友人が別の人に紹介していってくれるかもしれません。単なる契約を勧める営業ではなく、家族や友人の真の利益になる商品や知識を紹介して、「節約できた!」「お金が浮いた!」などメリットが得られれば、人は自然と他人に紹介したくなるはずです。

サラリーマンをしながらも、出来る範囲でFPとしての活動を行い、自分にできそうか、事業は軌道に乗りそうか、試してから独立・開業に踏み込んでも遅くはありません。

限られた時間の中で、活動することで、効率よく仕事をする力や時間管理術を身に付けることもできます。

ただし、副業といっても、本業並みに力を入れないと、なかなか稼ぐことはできません。やるからには、お客様に信頼されるFPを目指していきましょう。

今回は、脱サラして独立系FPを目指している方向けに記事を書いてみました。

まとめとしては、独立系FPの平均年収から考えても、まずは副業から始めるのがおススメです。ただし、給与と違い、副業の所得は、自分で管理して確定申告を行わなければならないので注意しましょう。

以下に確定申告もしくは住民税の申告が必要な場合について、簡単にまとめました。しかし、申告しなくてよい場合でも、確定申告によって得られるメリットもあります。安易に赤字だから、所得が低いから申告しないのではなく、しっかり調べるのが失敗しなくて済むコツです。

また、独立系FPとして活躍するには、FP2級もしくはAFP認定を受けておくこと、集客スキルを身に付けておくことがおすすめです。

サラリーマンとして働きながらでも、できることは多々あるので、ぜひ独立系FPへの道を一歩踏み出してみてください。

※本記事は一般的な税の仕組みをもとにまとめたものです。個別の税金・税務に関して詳しくは税理士等の専門家、税務署等にお問い合わせください。

FIREブームの原典「お金か人生か」が暴く「現代の病」とは

外貨建て保険に逆風?金融庁が新たな共通KPIを導入。その中身とは!?

【セキュリティ対策】恐怖!アカウントが勝手に作成された!?対処法と心構えについてシェアします

LIFE SHIFT2 から学ぶ、先の見えない時代のFPの役割とは

知識を積み上げる!年末年始に読み込みたい、お勧め厳選3冊!

「配当節税二重取り」の穴が防がれる?令和4年税制改正大綱で判明。さらなる対策とは?

FPも顧客をお金もちにする?「行動経済学入門」カンタンレビュー

70年代に逆戻り?日本はもう先進国とは言いにくい。個人はどう対策すべき?

【勉強家必見】点から面への読書に進化する方法!「鈍器本」独学大全の魅力と、技法のご紹介

【初心者向け】FPにとってのネットメディアの役割を図解で説明

コメントフォーム